Gate Research: BTC y ETH atraviesan una consolidación débil mientras la estrategia MA identifica rupturas de tendencia

Visión general del mercado

Con el objetivo de exponer de forma estructurada el comportamiento actual del capital y los cambios estructurales en el mercado de criptomonedas, este informe examina cinco dimensiones clave: la volatilidad de precios de Bitcoin y Ethereum, el ratio long–short (LSR), el volumen de posiciones abiertas en futuros, los tipos de financiación y los datos de liquidaciones. Estos indicadores abarcan tendencias de precios, sentimiento del capital y condiciones de riesgo, ofreciendo una visión completa sobre la intensidad negociadora y las características estructurales del mercado. Las siguientes secciones analizan los últimos acontecimientos de cada métrica desde el 4 de noviembre:

1. Análisis de la volatilidad de precios de Bitcoin y Ethereum

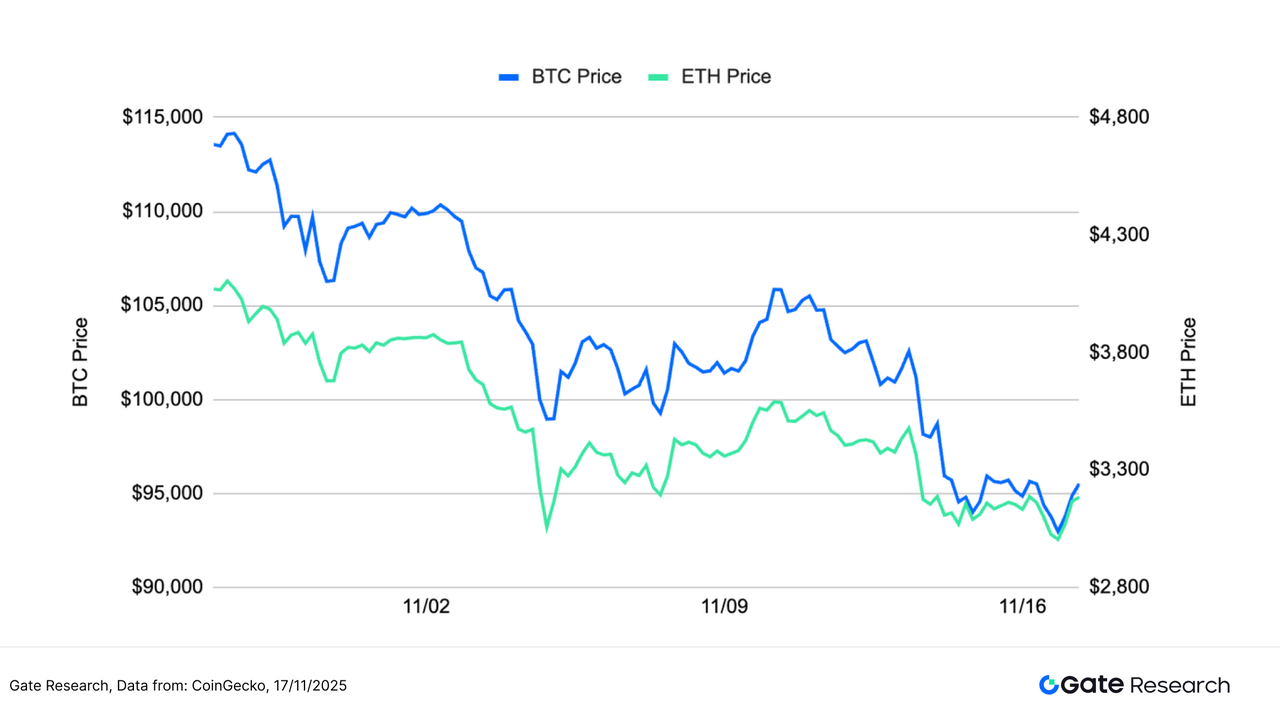

Según datos de CoinGecko, entre el 4 y el 17 de noviembre, BTC y ETH mantuvieron un patrón de consolidación débil, con precios en descenso desde octubre y un sentimiento general de cautela en el mercado. Tras perder la zona de los 125 000 USD, BTC siguió debilitándose, con varios intentos de rebote a corto plazo que no lograron superar máximos previos, manteniendo así la tendencia bajista. ETH replicó el comportamiento de BTC, descendiendo desde más de 4 000 USD y mostrando aún menos fuerza en los rebotes.【1】【2】【3】En este periodo, BTC perforó momentáneamente los 95 000 USD antes de estabilizarse lateralmente, aunque con poco interés comprador; ETH encontró soporte temporal cerca de los 3 000 USD, pero su rebote fue aún más flojo que el de BTC. En conjunto, ambos activos mantienen una estructura bajista, con los últimos rebotes impulsados principalmente por cierres de cortos y no por un giro de tendencia.

Factores macroeconómicos y on-chain han intensificado la presión bajista. Aunque el cierre gubernamental terminó la semana pasada, la liquidez no ha regresado a los mercados; al contrario, los criptoactivos siguieron perdiendo fuerza. Las expectativas de un recorte de tipos en diciembre cayeron del 67 % al 46 %. Los ETF spot registraron salidas netas de 3,6 mil millones de USD en las últimas dos semanas. Los holders on-chain a largo plazo vendieron cerca de 815 000 BTC en los últimos 30 días—la cifra más alta en casi un año—, lo que presionó aún más los precios. Las liquidaciones por alto apalancamiento amplificaron la volatilidad, manteniendo el sentimiento deprimido. A medio plazo, a medida que avanza el desapalancamiento, pueden surgir oportunidades estructurales que merecen atención inversora.

En resumen, BTC y ETH siguen en una fase de consolidación débil tras la corrección. Mientras BTC no recupere la zona de los 115 000 USD, o ETH el rango 3 800–4 000 USD con volumen relevante, es probable que el mercado permanezca débil y lateralizado a corto plazo.

Figura 1: BTC y ETH siguen retrocediendo desde sus máximos; los rebotes durante el periodo son débiles, manteniendo la tendencia bajista.

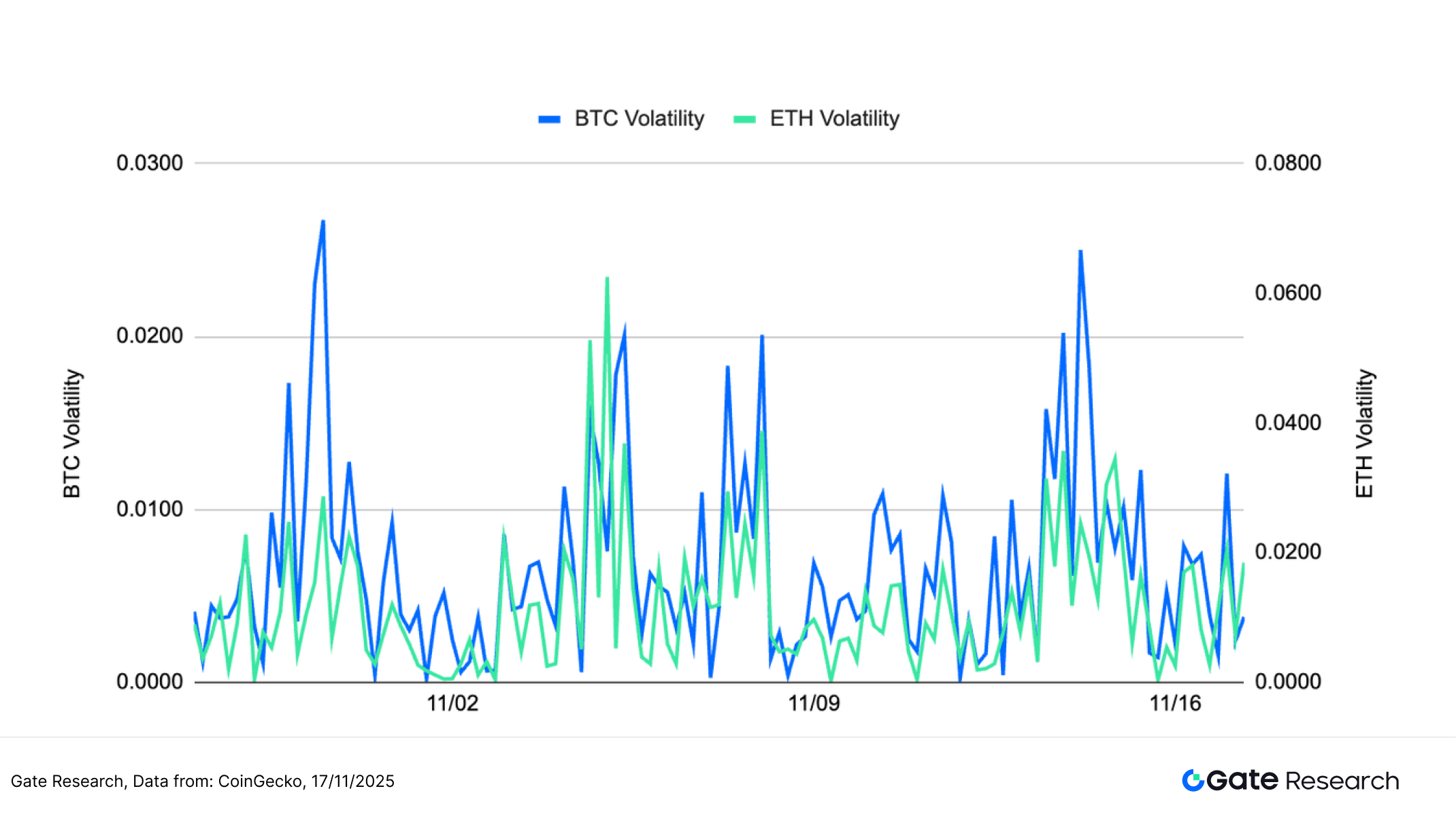

La volatilidad a corto plazo de BTC y ETH se ha caracterizado por oscilaciones frecuentes, con varios repuntes bruscos a lo largo del periodo. BTC presentó picos de volatilidad especialmente acusados en días clave—más que ETH—, lo que denota reacciones emocionales intensas durante las caídas. ETH también mostró volatilidad activa, aunque con picos más moderados, reflejando oscilaciones frecuentes pero de menor intensidad.

En conjunto, el mercado sigue en una situación sensible e inestable. Los picos de volatilidad en BTC evidencian las intensas batallas entre largos y cortos en niveles clave, mientras que la volatilidad persistente en ETH sugiere una rotación continua de capital a corto plazo y mayor sensibilidad de sentimiento. Si la volatilidad de ambos activos se amplía junto con un incremento del volumen negociado, podría anticipar un nuevo movimiento direccional. Recomendamos seguir de cerca la relación entre volatilidad y volumen.

Figura 2: La volatilidad de BTC repunta en múltiples ocasiones, reflejando respuestas emocionales intensas; la volatilidad de ETH se mantiene activa aunque con picos más suaves.

Recientemente, los precios de BTC y ETH han seguido debilitándose, con varios repuntes rápidos de volatilidad durante la tendencia bajista—clara muestra de sentimiento frágil y sensibilidad elevada en niveles clave. Si la volatilidad sigue creciendo y coincide con mayor volumen de negociación, podría desencadenarse pronto un movimiento direccional a corto plazo.

2. Análisis del ratio Long/Short Taker Size (LSR) de Bitcoin y Ethereum

El ratio Long/Short Taker Size (LSR) es un indicador clave que mide el volumen de compras agresivas frente a ventas agresivas y se emplea para evaluar el sentimiento y la fuerza de la tendencia de mercado. Un LSR superior a 1 indica que el volumen de compras de mercado (largos agresivos) supera al de ventas de mercado (cortos agresivos), lo que sugiere un sesgo alcista en el mercado.

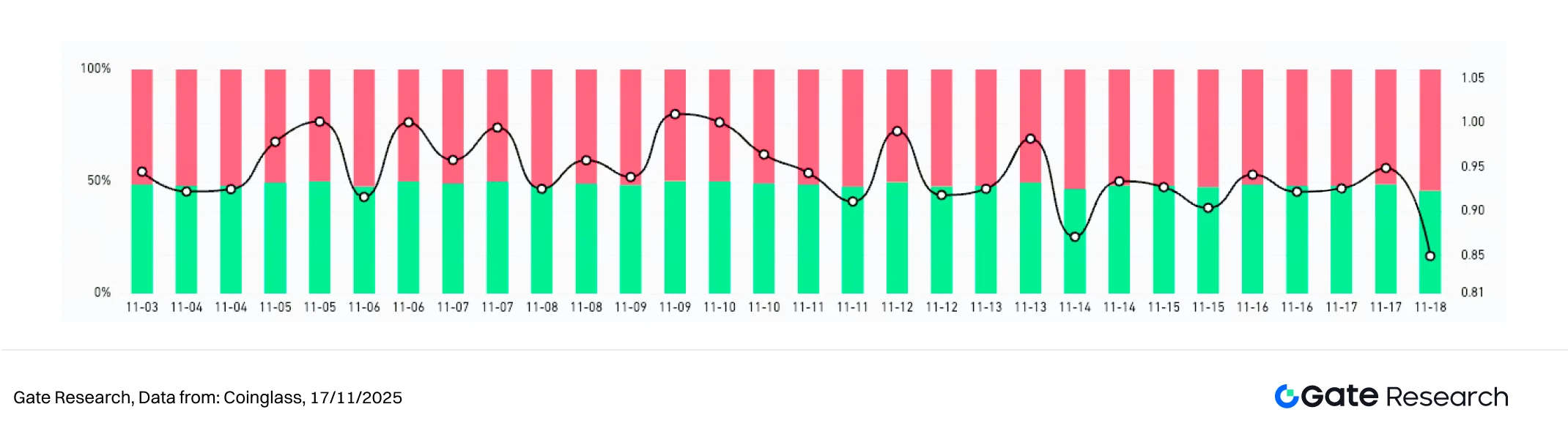

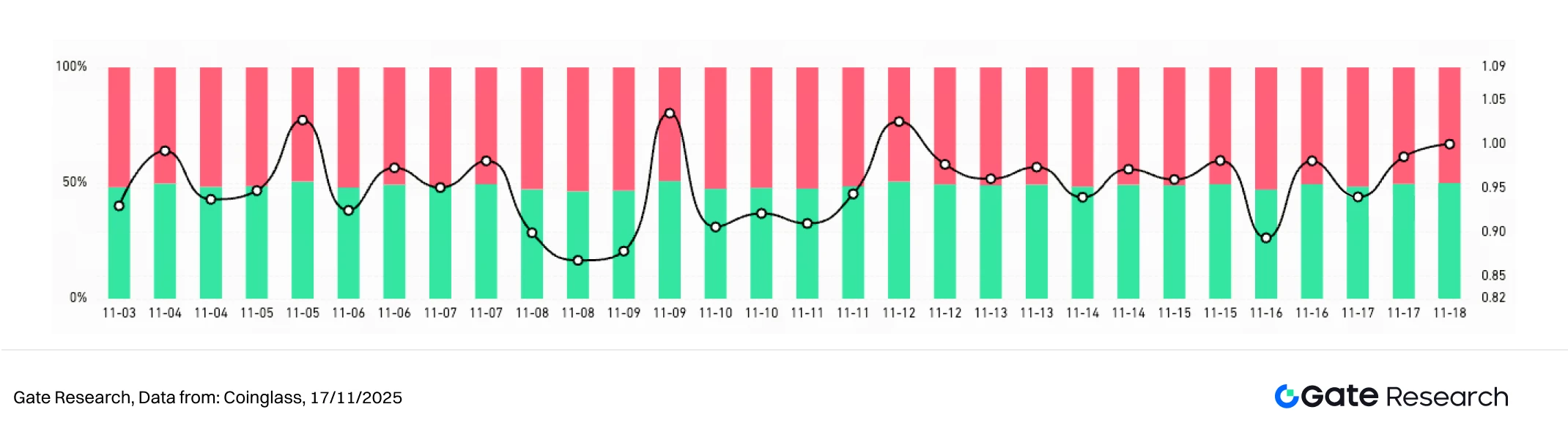

Según datos de Coinglass, entre el 4 y el 17 de noviembre, el ratio long–short (LSR) de BTC y ETH se movió estrechamente en torno a 1, reflejando un claro tira y afloja en un mercado débil, sin que los traders adopten una dirección predominante.【5】

El LSR de BTC osciló en el rango 0,9–1,0, alternando la presión compradora y vendedora a corto plazo. Solo en ocasiones puntuales el ratio superó 1, reflejando un impulso largo todavía débil. En general, el mercado se mantuvo con posiciones muy cautas y rebotes muy limitados. El LSR de ETH mostró oscilaciones más amplias, con caídas frecuentes hacia 0,9 y rápidas subidas hasta 1,0–1,05, lo que sugiere flujos de capital a corto plazo más activos y cambios más rápidos entre sentimiento alcista y bajista, sobre todo en precios bajos donde la sensibilidad es máxima.

En conjunto, los ratios long–short de BTC y ETH mantienen un patrón oscilatorio lateral. Aunque el sentimiento no ha ganado fuerza, el ligero sesgo alcista de mediados de noviembre apunta a cierta relajación de la presión bajista. Si el LSR logra estabilizarse por encima de 1 en próximas sesiones y el volumen repunta, podría anticipar una señal temprana de estabilización o incluso de rebote a corto plazo.

Figura 3: El LSR de BTC oscila reiteradamente entre 0,9 y 1,0, reflejando debilidad del momentum largo.

Figura 4: El LSR de ETH presenta fluctuaciones más activas, con cambios rápidos en el sentimiento a corto plazo.

3. Análisis de posiciones abiertas

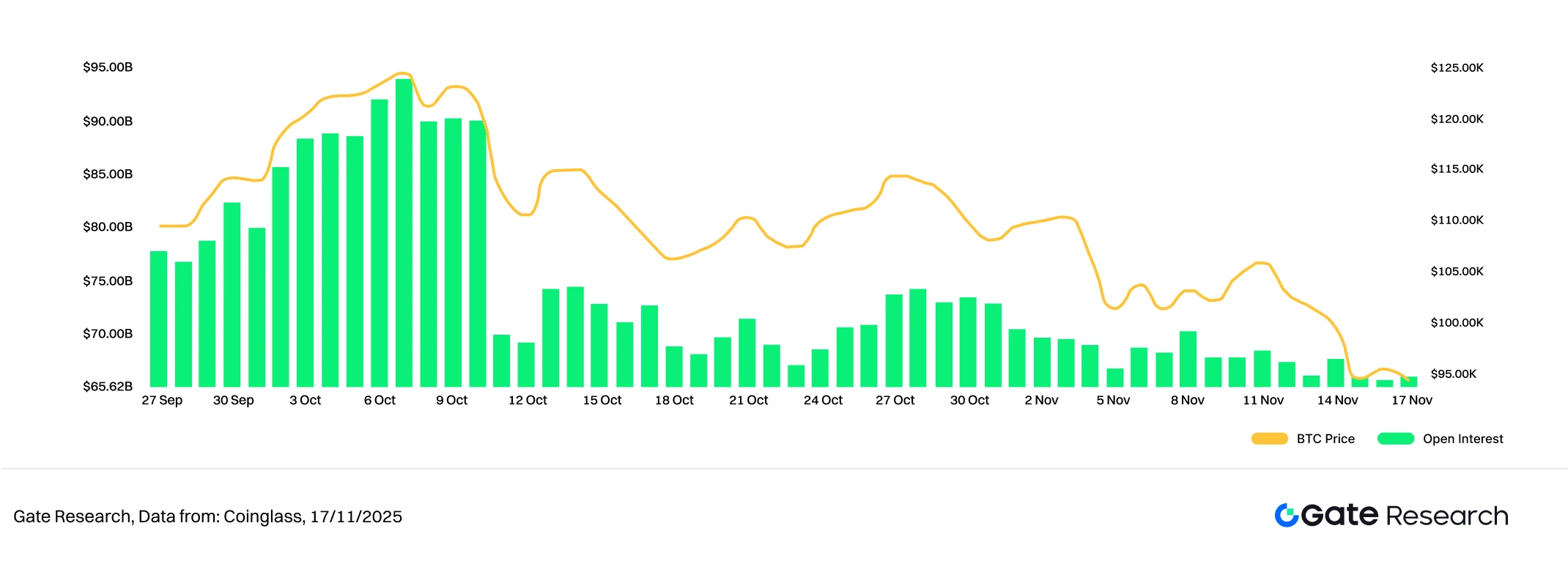

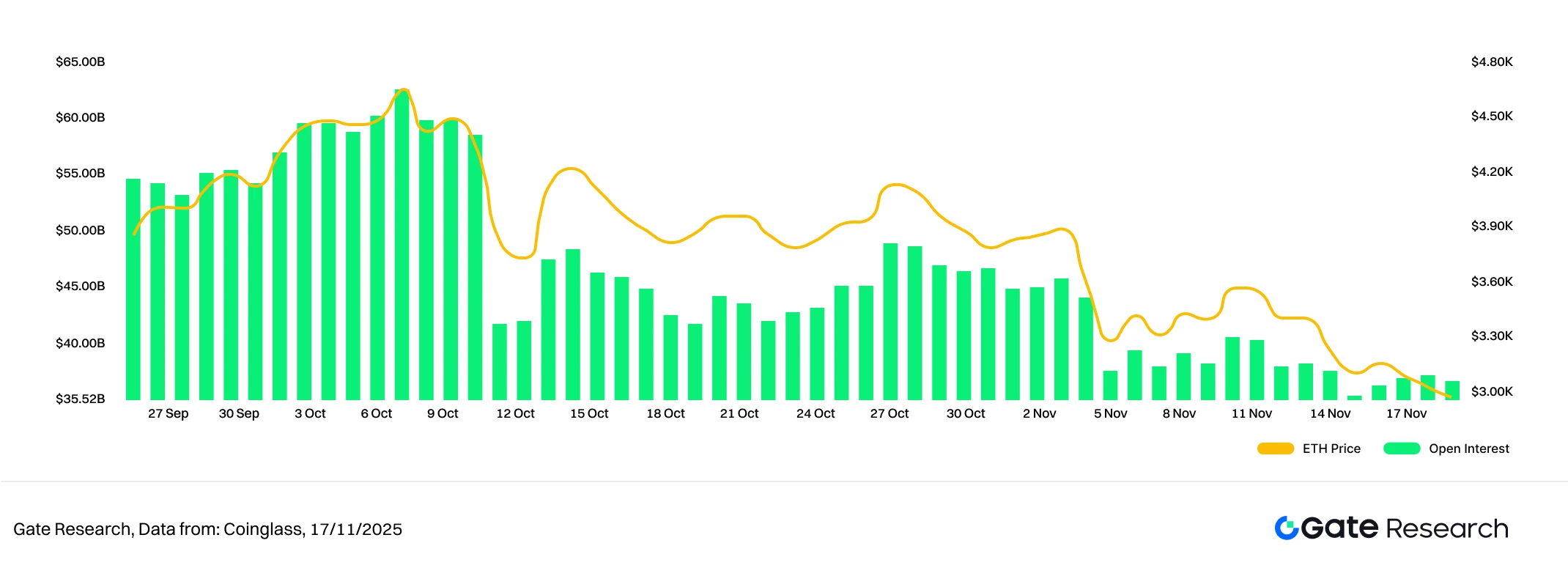

Según datos de Coinglass, en las dos últimas semanas, las posiciones abiertas (Open Interest) en futuros de BTC y ETH han seguido debilitándose. Tras el desapalancamiento masivo de finales de octubre, el OI no ha mostrado recuperación y se mantiene consolidando en rangos bajos. La estructura actual sugiere que el sentimiento apalancado sigue siendo conservador, sin observarse grandes reentradas de capital.【6】

En BTC, las posiciones abiertas se han mantenido en niveles bajos tras la caída abrupta desde máximos de principios de octubre, sin señales de reapalancamiento. Esto indica cautela persistente en las posiciones largas y una actitud expectante por parte de instituciones y grandes participantes. El OI de ETH también presenta un descenso en escalón, con una caída marcada a principios de noviembre y posteriores fluctuaciones suaves en niveles bajos. Frente a BTC, ETH no ha mostrado mejor recuperación, indicando que el capital mantiene una visión cautelosa a medio plazo.

En suma, la estructura de apalancamiento sigue en “fase de observación tras el desapalancamiento”, con entradas de capital limitadas y sin impulso suficiente para una tendencia clara. Si los precios se estabilizan y rebotan con incremento de volumen, el OI podría recuperarse; si el mercado vuelve a debilitarse, la estructura actual de OI bajo puede amplificar riesgos de volatilidad a corto plazo.

Figura 5: El OI de BTC cae abruptamente desde máximos y sigue consolidando en rangos bajos, prueba de escasa entrada de capital.

Figura 6: El OI de ETH sigue descendiendo y se mantiene bajo, signo de capital apalancado todavía reticente.

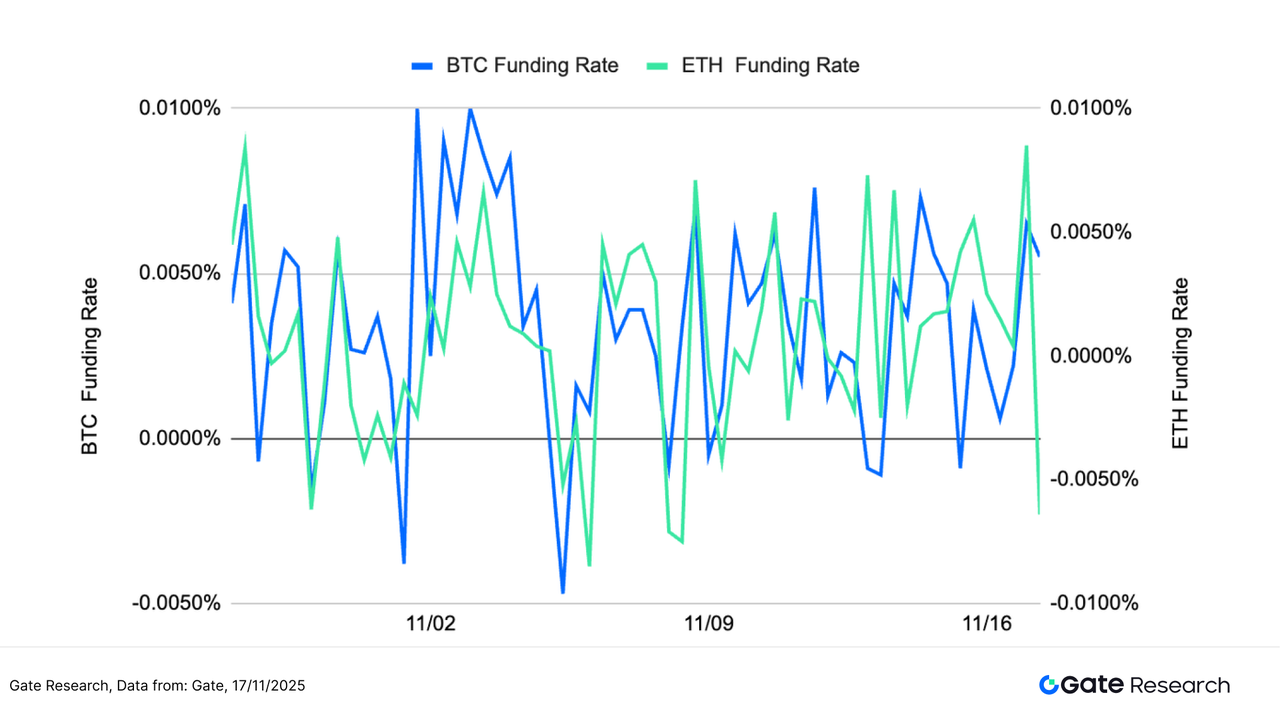

4. Tipo de financiación

Los tipos de financiación de BTC y ETH han mostrado oscilaciones de alta frecuencia, alternando rápidamente entre positivo y negativo en torno a cero. Esto evidencia un entorno donde el sentimiento alcista y bajista oscila sin formar consenso direccional. Según el gráfico, la volatilidad del funding rate de BTC ha aumentado, con múltiples cambios rápidos de signo. Esto indica que los traders apalancados ajustan posiciones de forma recurrente en un mercado débil y el sentimiento sigue siendo prudente a corto plazo.【7】【8】

El tipo de financiación de ETH también muestra oscilaciones abruptas, pasando rápidamente a negativo en varias caídas y rebotando con igual rapidez al terreno positivo. Esto sugiere flujos de capital a corto plazo muy sensibles y reacciones veloces ante movimientos de precio. En general, la amplitud de las oscilaciones de ETH es algo mayor que la de BTC, reflejando mayor actividad y ajuste de posiciones.

En resumen, los tipos de financiación del mercado se encuentran en un estado oscilatorio “no direccional y acelerado”, mientras que las posiciones abiertas continúan descendiendo y siguen en niveles bajos. Si los funding rates logran estabilizarse en positivo junto con aumento de volumen, podría anticiparse estabilización o incluso rebote de mercado. En cambio, si se mantienen negativos un tiempo prolongado, indica presión bajista creciente y riesgo adicional de caídas.

Figura 7: Los tipos de financiación de BTC y ETH oscilan rápidamente en torno a cero, reflejo de cambios de sentimiento y falta de claridad direccional.

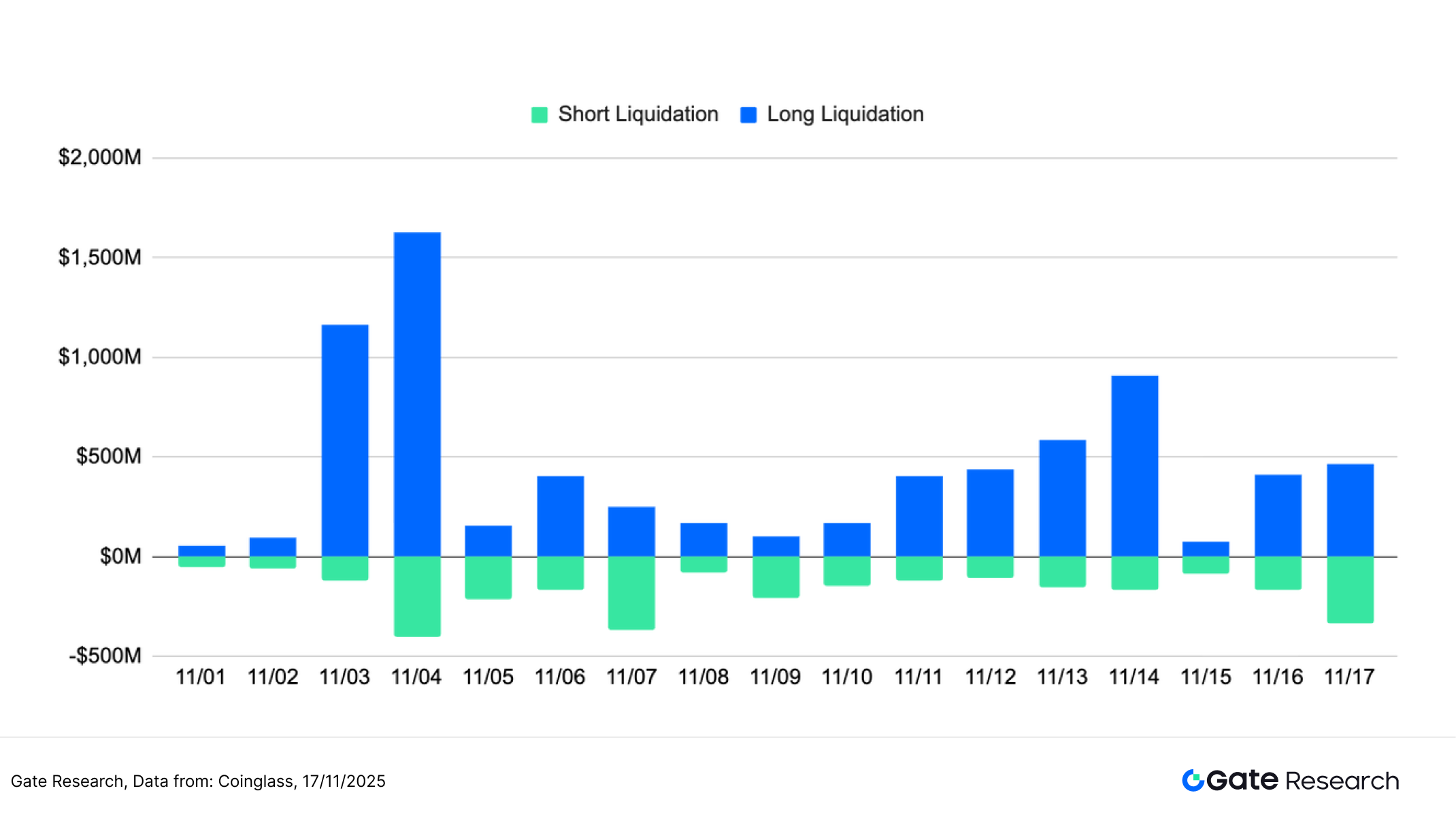

5. Gráfico de liquidaciones cripto

Según Coinglass, en las dos últimas semanas las liquidaciones largas han superado ampliamente a las cortas, mostrando que los largos con alto apalancamiento siguen siendo los más presionados en la actual tendencia bajista. El 3 y 4 de noviembre se produjeron los mayores eventos de liquidación del mes, con liquidaciones largas diarias alcanzando 1,0–1,5 mil millones de USD. Esto evidencia una oleada de liquidaciones forzosas tras pérdida de soportes clave.【9】

Durante las dos semanas siguientes, aunque las liquidaciones largas bajaron desde máximos, persistieron eventos frecuentes de cientos de millones, prueba de que el capital comprador en las caídas fue sistemáticamente liquidado tras rebotes fallidos. Las liquidaciones cortas, en cambio, se mantuvieron reducidas y solo repuntaron durante pequeños rebotes, sin llegar a dominar el mercado.

En suma, la estructura de liquidaciones refleja un patrón de “largos frágiles, cortos resistentes”, señal de que la presión bajista apalancada sigue sin resolverse. Si los precios no se estabilizan o la volatilidad repunta, el mercado puede volver a afrontar liquidaciones masivas a corto plazo. Si el volumen de liquidaciones sigue reduciéndose, el mercado estaría más cerca de completar su ciclo de desapalancamiento y estabilizar el sentimiento.

Figura 8: Las liquidaciones largas se disparan a inicios de noviembre; las posteriores siguen por encima de las cortas, señal de presión bajista aún pendiente.

En este escenario de consolidación débil y descenso de precios, el comportamiento del capital en el mercado cripto sigue siendo muy prudente, con una estructura claramente neutral-bajista. En precios, BTC y ETH han bajado de forma sostenida con rebotes escasos y sin señales de giro tendencial. La volatilidad se ha disparado en varias ocasiones, reflejo de sentimiento frágil y gran sensibilidad en niveles clave. El ratio long–short oscila en torno a 1 y cambia rápidamente, muestra de indecisión direccional. Tras el desapalancamiento de finales de octubre, el Open Interest en futuros sigue deprimido, prueba de que el capital apalancado no ha regresado. Los funding rates fluctúan bruscamente cerca de cero y cambian de signo con frecuencia, reflejo de falta de consenso. Mientras tanto, las liquidaciones de largos siguen predominando, evidencia de que la presión bajista aún no se ha absorbido.

En este contexto, el sentimiento no se ha deteriorado sistémicamente, pero el soporte a corto plazo se ha debilitado notablemente, lo que limita la extensión de tendencia. La ausencia de momentum direccional, una estructura de apalancamiento débil y los bandazos de sentimiento reiterados indican que el mercado atraviesa una “fase de consolidación floja y sin tendencia”. En un entorno con divergencia de sentimiento y contracción del apalancamiento, el éxito depende cada vez más de identificar correctamente los giros de tendencia y los patrones de volatilidad.

La siguiente sección analizará el rendimiento empírico de la Estrategia de Ruptura de Tendencia por Media Móvil en fases de consolidación débil y transiciones de tendencia. Se evaluará su capacidad de detectar rupturas estructurales, filtrar ruido a corto plazo, mejorar la gestión de riesgos y reducir comportamientos emocionales, así como su estabilidad y aplicabilidad en distintos contextos de mercado.

Análisis cuantitativo – Estrategia de Ruptura de Tendencia por Media Móvil

(Aviso legal: Todas las previsiones de este artículo se basan en datos históricos y tendencias de mercado y tienen únicamente fines informativos. No constituyen asesoramiento de inversión ni garantía de rendimientos futuros. Los inversores deben valorar cuidadosamente los riesgos y actuar con prudencia al invertir.)

1. Resumen de la estrategia

La Estrategia de Ruptura de Tendencia por Media Móvil es un enfoque operativo de corto a medio plazo basado en la identificación de tendencias a través de cruces de medias móviles y dinámica de precios. Al combinar medias móviles simples (SMA) y exponenciales (EMA), monitoriza los cambios direccionales de tendencia, utilizando cruces de medias móviles de corto sobre largo plazo como señales de entrada y salida. Además, incorpora mecanismos dinámicos de stop-loss y take-profit para asegurar ganancias o limitar pérdidas, lo que la hace apta para mercados laterales con estructuras tendenciales.

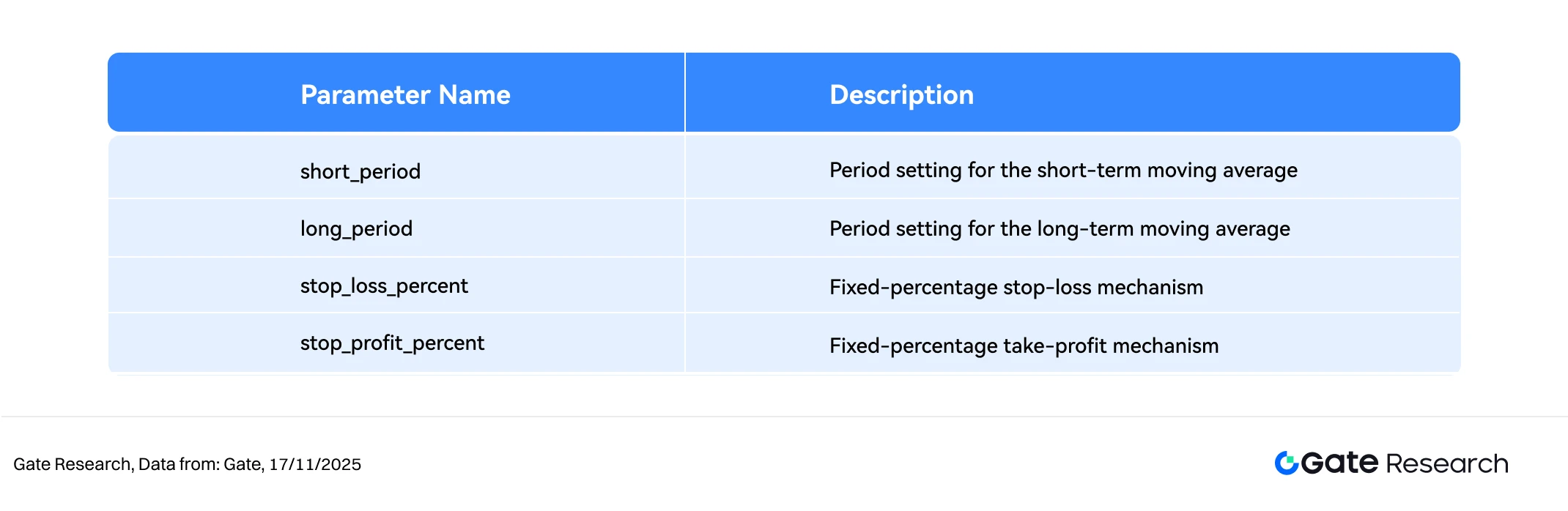

2. Configuración principal de parámetros

3. Lógica y funcionamiento operativo de la estrategia

Condiciones de entrada

- En ausencia de posición, se genera señal de compra si la media móvil de corto plazo cruza al alza la de largo plazo.

Condiciones de salida

- Cruce bajista de la MA de corto plazo: Si la media móvil de corto plazo cruza a la baja la de largo plazo, se asume debilitamiento de la tendencia y se activa orden de cierre.

- Stop-loss: Si el precio cae hasta

entry_price× (1 –stop_loss_percent), se ejecuta venta por stop-loss. - Take-profit: Si el precio sube hasta

entry_price× (1 +take_profit_percent), se ejecuta toma de beneficios.

Ejemplo práctico en gráfico

- Activación de señal de trading

El siguiente gráfico presenta la última señal de entrada generada por la estrategia el 3 de junio de 2025, empleando el gráfico de velas de 4 horas de XRP/USDT. Tras un breve retroceso, apareció una señal técnica de giro en la madrugada del 3 de junio: la MA5 de corto plazo cruzó al alza la MA10 de medio-largo plazo, el MACD mostró cruce alcista y el volumen aumentó simultáneamente—clara señal de refuerzo alcista. La estrategia abrió posición larga y capturó el movimiento ascendente posterior, cumpliendo la lógica de una estrategia tendencial long.

Figura 9: Ejemplo de entrada real de la estrategia XRP/USDT (3 de junio de 2025)

- Ejecución y resultado de la operación

Tras un impulso sostenido, XRP empezó a mostrar agotamiento a corto plazo. Se produjo un cruce bajista del MACD y las medias móviles de corto plazo comenzaron a girar a la baja. La estrategia ejecutó venta en ese punto, asegurando las ganancias del rebote. Aunque el retroceso posterior fue moderado, esta salida responde al principio de gestión del riesgo en estrategias tendenciales—“cerrar cuando se debilita el momentum”. Esto prueba disciplina en entornos de swing trading. En el futuro, incorporar reglas dinámicas de take-profit o mecanismos de seguimiento de tendencia puede mejorar la eficiencia en la gestión de posiciones y ampliar el potencial de rendimiento.

Figura 10: Ejemplo de salida de la estrategia XRP/USDT (5 de junio de 2025)

El ejemplo anterior ilustra cómo la estrategia seguidora de tendencia determina los puntos de entrada y salida y aplica control de riesgo dinámico ante cambios de momentum. Identifica la tendencia mediante señales de cruce de medias móviles de corto y largo plazo. Entra cuando la MA de corto plazo cruza al alza la de largo para captar impulso alcista, y sale cuando la MA de corto plazo cruza a la baja o los indicadores muestran debilidad—evitando así riesgos de retrocesos. Al gestionar la volatilidad de beneficios, la estrategia logra capturar la mayor parte del recorrido rentable de la tendencia.

Este caso valida la operatividad y disciplina de la estrategia en el mercado real y demuestra su capacidad para retener beneficios y defenderse en entornos volátiles. Ofrece una base empírica sólida para optimizar parámetros y extender la aplicación a más activos.

4. Ejemplo práctico de backtest

Configuración del backtest de parámetros

Para encontrar las combinaciones óptimas de parámetros, se realizó una búsqueda sistemática en los siguientes rangos:

short_period: 2 a 10 (incremento = 1)long_period: 10 a 20 (incremento = 1)stop_loss_percent: 1 % a 2 % (incremento = 0,5 %)take_profit_percent: 10 % a 16 % (incremento = 5 %)

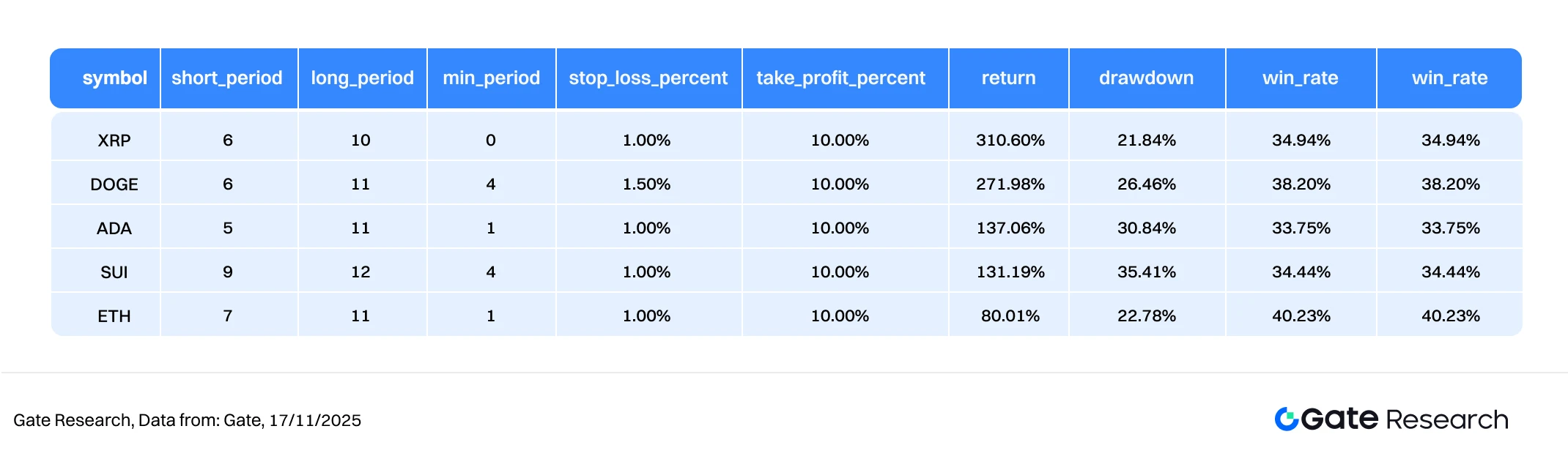

Con los 10 principales criptoactivos por capitalización (excluyendo stablecoins) como universo de prueba, se backtesteó el gráfico de velas de 2 horas de octubre 2024 a octubre 2025. Se evaluaron 891 combinaciones y se seleccionaron las diez mejores según rentabilidad anualizada.

Las métricas incluyen rentabilidad anualizada, ratio Sharpe, drawdown máximo y ROMAD (Return Over Maximum Drawdown), para valorar la estabilidad y el rendimiento ajustado al riesgo en distintos escenarios de mercado.

Figura 11: Comparativa de resultados de las cinco mejores combinaciones de parámetros

Lógica de la estrategia

Cuando el sistema detecta que la media móvil de corto plazo cruza al alza la de largo, lo interpreta como señal de inicio de tendencia y ejecuta compra. Así busca captar el inicio del impulso identificando cambios direccionales con cruces de medias móviles. Combinando reglas de take-profit y stop-loss, la estrategia controla el riesgo en ambos sentidos. Si la MA de corto plazo cruza después a la baja la de largo, o el precio alcanza los umbrales de stop-loss/take-profit, el sistema cierra posición para asegurar beneficios y mitigar riesgos.

Con XRP como ejemplo, los parámetros de la estrategia son:

short_period= 6 (periodo de la media móvil de corto plazo para seguir el precio)long_period= 10 (periodo de la media móvil de largo plazo para identificar la tendencia)stop_loss_percent= 1 %take_profit_percent= 10 %

Esta lógica combina señales de ruptura de tendencia con control de riesgo por porcentaje fijo. Es especialmente útil cuando la dirección del mercado es clara y los precios forman ondas reconocibles. La combinación de seguimiento de tendencia y control de drawdown mejora la estabilidad y la calidad del retorno.

Análisis de resultados

El periodo de backtest va de octubre de 2024 a noviembre de 2025. Según el retorno acumulado, la Estrategia de Ruptura de Tendencia por Media Móvil muestra rendimiento diferenciado entre grandes y medianos criptoactivos, pero mantiene una trayectoria ascendente. La mayoría de los cinco activos evaluados presentan ganancias acumuladas por tramos tras entradas largas, con XRP, DOGE y ADA como los de mejor desempeño—alcanzando retornos del +250 % al +330 %. Esto muestra su capacidad para capturar el momentum alcista en sectores líderes.

SUI y ETH lograron ganancias más moderadas, aunque mantuvieron una evolución estable. Ambos activos recuperaron tras retrocesos y siguieron sumando retornos, señal de que la estrategia mantiene su capacidad tendencial incluso con distinta volatilidad. Al observar las curvas, la mayoría de activos aceleró subidas tras romper estructuras clave de medias móviles, y el stop-loss dinámico ayudó a preservar beneficios en periodos de volatilidad, suavizando la curva de equity.

En conjunto, la estrategia demostró fuerte capacidad tendencial y control del riesgo entre finales de 2024 y 2025. Los activos más dinámicos amplificaron retornos, los más volátiles lograron acumulación estable—reduciendo el riesgo de grandes drawdowns de cartera por un solo activo. Estas características complementan estrategias cuantitativas neutrales como Gate Quant Fund, enfocadas en retornos estables y baja volatilidad. Las estrategias tendenciales aportan alpha en fases direccionales, mientras las neutrales aportan capitalización a largo plazo y control de riesgo.

Figura 12: Comparativa de retorno anual acumulado de las cinco mejores estrategias

5. Resumen de la estrategia

La Estrategia de Ruptura de Tendencia por Media Móvil emplea cruces de medias móviles de corto y medio plazo para determinar la tendencia. Junto con mecanismos de stop-loss y take-profit, logra resultados estables y escalables en diversos criptoactivos líderes. En el último año, XRP, DOGE y ADA lograron subidas escalonadas tras rupturas de tendencia, con retornos acumulados superiores al +250 % y hasta +330 % en máximos. SUI y ETH, aunque más moderados, también avanzaron de forma consistente, mostrando la capacidad de la estrategia para acumular retornos en distintos regímenes de volatilidad.

Los backtests evidencian que la estrategia rinde muy bien en mercados con tendencia clara y rotación de capital. Protege beneficios en retrocesos y genera una curva de equity suave y ascendente. Sin embargo, en mercados muy direccionales la entrada puede retrasarse por la confirmación de MA o perder parte de los beneficios por stops, lo que hace que el rendimiento pueda quedarse por detrás de activos más volátiles.

De cara al largo plazo, una asignación robusta de activos cuantitativos requiere tanto el alpha de las estrategias tendenciales como la estabilidad de enfoques de baja volatilidad y riesgo controlado. Por ejemplo, Gate Quant Fund, basado en arbitraje y cobertura neutral, aporta estabilidad a la cartera en todos los ciclos de mercado. Con un riguroso control de riesgo, busca capitalizar a largo plazo sin grandes drawdowns. Frente a la mayor volatilidad y frecuencia de rebalanceo de las estrategias tendenciales, las neutrales ofrecen retornos más suaves y son idóneas como núcleo defensivo.

Conclusión

Entre el 4 y el 17 de noviembre de 2025, el mercado cripto se mantuvo en consolidación débil, con deterioro de flujos de capital y sentimiento. BTC y ETH siguieron a la baja con rebotes limitados, mientras la volatilidad repuntó repetidamente—reflejo de sentimiento frágil y sensibilidad máxima en niveles clave. El ratio long–short osciló en torno a 1, y los funding rates fluctuaron rápidamente cerca de cero, muestra de falta de convicción alcista y ausencia de alineación direccional a corto plazo.

En derivados, el Open Interest de BTC y ETH siguió bajo tras el desapalancamiento de finales de octubre, sin señales de reapalancamiento significativo. El ecosistema de apalancamiento permaneció en “fase de observación post-desapalancamiento”. Las liquidaciones fueron dominadas por largos, mientras las cortas quedaron limitadas—indicio de presión bajista aún no liberada. El mercado entró en la fase final de consolidación débil, alternando limpiezas estructurales y oscilaciones de sentimiento. Sin entradas de capital ni repunte sincronizado de volatilidad y volumen, persiste el riesgo de más caídas o nuevas ventas forzadas por liquidaciones.

En este contexto, la Estrategia de Ruptura de Tendencia por Media Móvil muestra potencial relevante en condiciones reales. Los backtests demuestran que activos fuertes como XRP, DOGE y ADA lograron importantes subidas tendenciales, alcanzando retornos acumulados del +250 % al +330 %. ETH y SUI, aunque más moderados, mantuvieron una evolución ascendente estable—prueba de la consistencia de la estrategia con distintas volatilidades. Aunque puede perder parte de la subida en mercados unidireccionales por la confirmación de señales o stops, puede optimizarse incorporando filtros de volatilidad, pendiente o volumen para mejorar la precisión y adaptabilidad de la entrada.

Comparativamente, Gate Quant Fund, centrado en arbitraje neutral y cobertura, aporta baja volatilidad y capitalización estable mediante diversificación y control de riesgo—ofreciendo una opción cuantitativa equilibrada para quien busque retornos estables. Ambas estrategias forman una estructura complementaria, combinando generación de alpha tendencial con posición defensiva estable.

Referencias:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Gate, https://www.gate.com/institution/quant-fund

Gate Research es la plataforma de investigación sobre blockchain y criptomonedas de referencia, que ofrece al lector análisis técnico, perspectivas de mercado, estudios sectoriales, previsiones de tendencias y análisis de política macroeconómica.

Aviso legal

Invertir en criptomonedas conlleva un alto riesgo. Se recomienda realizar tu propia investigación y comprender perfectamente la naturaleza de los activos y productos antes de tomar cualquier decisión de inversión. Gate no asume responsabilidad por las pérdidas o daños derivados de tales decisiones.

Artículos relacionados

Todo lo que necesita saber sobre el comercio de estrategia cuantitativa

Guía del usuario de Spot Grid Trading (versión básica)

Cómo utilizar las APIs para comenzar el trading cuantitativo

¿Qué es la reserva estratégica de Bitcoin y por qué los estados de EE. UU. están estableciendo reservas relacionadas?

El impacto de la reelección de Trump en el mercado de criptomonedas de EE. UU.: Análisis del crecimiento de los titulares y las nuevas tendencias regulatorias