значення CME

Що таке CME Group?

CME Group, яку часто називають «CME», — це скорочення від Chicago Mercantile Exchange Group (CME Group). CME Group належить до найбільших у світі регульованих ринків деривативів. До складу CME Group входять підрозділи CME, CBOT, NYMEX і COMEX. Діяльність групи контролює Комісія з торгівлі товарними ф’ючерсами США (CFTC). У секторі криптовалют CME Group пропонує ф’ючерсні та опціонні контракти на Bitcoin і Ethereum з грошовим розрахунком.

CME забезпечує базову інфраструктуру для формування цін і управління ризиками на біржових ринках: це охоплює співставлення, кліринг і контроль ризиків. Для крипторинку CME відкриває інституціям регульований доступ для торгівлі та хеджування, доповнюючи спотові та безстрокові цінові системи криптобірж.

Чому CME Group важлива для крипторинку?

CME Group відіграє ключову роль у двох сферах: формування цін і хеджування ризиків. Формування цін — це прозорий, регульований процес, у якому покупці та продавці укладають контракти й формують референтні ціни. Хеджування ризиків — це застосування ф’ючерсів для фіксації майбутніх цін, що мінімізує невизначеність через волатильність спотового ринку.

З моменту запуску ф’ючерсів на Bitcoin у 2017 році CME стала головним каналом для інституцій, які спостерігають і розміщують криптоактиви. Після затвердження спотових ETF на Bitcoin у США в 2024 році зросли обсяги капіталу, що потребують регульованого хеджування і цінових орієнтирів. Обсяги контрактів CME та відкритий інтерес інституції відстежують для оцінки настроїв і апетиту до ризику.

Як відбувається розрахунок і формування ціни криптоф’ючерсів CME?

Криптоф’ючерси CME використовують грошовий розрахунок: після закінчення строку дії контракту фактична поставка Bitcoin чи Ethereum не здійснюється. Прибутки й збитки розраховують у доларах США на основі фінального референтного індексу. Референтний індекс визначають сторонні бенчмарки (наприклад, CF Benchmarks) у заданому часовому інтервалі.

Наприклад: якщо інвестор купує ф’ючерсний контракт на Bitcoin за $60 000, а розрахункова ціна на дату експірації становить $62 000, прибуток на контракт визначають множенням різниці цін на мультиплікатор; якщо розрахункова ціна $58 000 — це збиток. Грошовий розрахунок дозволяє інституціям брати участь у торгах без зберігання криптоактивів, що знижує регуляторні й операційні витрати.

У щоденній торгівлі CME застосовує щоденний mark-to-market: кожного дня прибутки й збитки розраховують за розрахунковою ціною, а вимоги до маржі коригують. Це інструмент управління ризиками та ключова особливість використання капіталу.

Які контракти на Bitcoin і Ethereum пропонує CME?

На CME доступні стандартні та мікро-ф’ючерси на Bitcoin і Ethereum, а також відповідні опціони. Станом на 2025 рік лінійка продуктів включає: Bitcoin Futures (стандартні контракти), Micro Bitcoin Futures, Ethereum Futures (стандартні контракти), Micro Ethereum Futures і опціони на ці ф’ючерси.

Щодо специфікацій: стандартні ф’ючерси на Bitcoin мають мультиплікатор у цілих Bitcoin; мікроконтракти використовують менші мультиплікатори для точнішого управління позиціями. Така ж структура для контрактів на Ethereum. Коди, мультиплікатори й розміри тіку регулюються чинними правилами біржі — перед інвестуванням перевіряйте актуальні специфікації.

Хронологія: ф’ючерси на Bitcoin запущені у грудні 2017 року; ф’ючерси на Ethereum — у 2021 році, після чого додано мікроконтракти й опціони для різних учасників.

Як працюють торгівля та маржа на CME?

CME забезпечує майже цілодобову торгівлю у будні дні (з понеділка по п’ятницю), переважно через платформу CME Globex. Можливі короткі вікна обслуговування. Усі угоди клірингуються централізовано через CME Clearing для чистового розрахунку й управління ризиками.

Маржа поділяється на початкову (мінімальні кошти для відкриття позиції) та підтримуючу (мінімальний залишок для утримання позиції). Наприкінці дня відбувається щоденний mark-to-market: прибуток можна вивести, збитки потрібно покрити. Якщо баланс нижче підтримуючої маржі, виникає маржин-кол або примусове скорочення позицій.

На відміну від кредитного плеча на криптобіржах, маржа CME — це «маржа виконання», тобто буфер для виконання контракту, а не позика. Однак цінові коливання можуть підсилювати ефект кредитного плеча, тому розмір позицій і ризик просадки потрібно контролювати уважно.

Як використовувати CME для хеджування та арбітражу?

CME можна застосовувати для хеджування й базисного арбітражу. Хеджування — це використання ф’ючерсів для фіксації майбутньої ціни проти спотового ризику; базисний арбітраж — це використання спреду (базису) між спотовими й ф’ючерсними цінами для стабільного доходу.

Крок 1: Визначте свою експозицію й цілі. Наприклад, майнер, який володіє Bitcoin і очікує падіння ціни протягом місяця, може продати ф’ючерси на Bitcoin з тією ж датою експірації на CME для хеджування цінового ризику.

Крок 2: Оберіть тип і розмір контракту. Виберіть стандартні чи мікроконтракти відповідно до обсягу активів; узгодьте номінал і строки для мінімізації ризику при ролюванні.

Крок 3: Виконайте угоду й моніторинг. Після відкриття короткої позиції у ф’ючерсах регулярно перевіряйте зміни базису й статус маржі; вирішіть питання ролювання до експірації. Для стратегії «spot + futures» базисного арбітражу: купуйте спот на Gate, продавайте ф’ючерси того ж строку на CME, утримуйте до поставки, щоб отримати прибуток від сходження позитивного базису.

Примітка: базис змінюється із ринковими ставками й співвідношенням попиту й пропозиції; витрати на ролювання, маржу й комісії впливають на реальний дохід. Перед торгівлею розрахуйте потенційні просадки для різних сценаріїв волатильності.

Чим відрізняються ф’ючерси CME від безстрокових контрактів?

Ф’ючерси CME мають визначені дати експірації, і ціни сходяться з референтними індексами на дату розрахунку; безстрокові контракти не мають експірації й використовують механізми фінансування для утримання цін біля спотових. «Часова вартість» CME проявляється у базисі; для безстрокових — у коливаннях ставок фінансування.

Щодо розрахунків: CME використовує централізований кліринг і щоденний mark-to-market з уніфікованим управлінням ризиками; безстрокові контракти зазвичай покладаються на страхові фонди біржі й механізми ліквідації. Трейдери на CME зосереджуються на маржин-менеджменті й ролюванні позицій; користувачі безстрокових контрактів слідкують за ставками фінансування і цінами ліквідації.

Практично: якщо вам потрібна прогнозована конвергенція премії/дисконту, контракти CME з експірацією — прямолінійний інструмент; для гнучкого управління позиціями чи короткострокової торгівлі зручніші безстрокові контракти. На ринку безстрокових контрактів Gate ставки фінансування можна використовувати для хеджування короткострокових спредів; на CME структура експірацій підходить для середньо- й довгострокового хеджування.

Як аналізувати дані CME та ринкові сигнали?

Аналіз даних CME охоплює три аспекти: обсяг/відкритий інтерес, базис і термінову структуру, а також реакції цін поза ринком/у вихідні.

Крок 1: Перевірте відкритий інтерес (OI). Зростання OI разом із ціною може означати появу нових довгих позицій; зростання OI при падінні ціни — про нові шорти чи посилення хеджування.

Крок 2: Спостерігайте за базисом і терміновою структурою. Коли контракти з далекими строками дорожчі за ближчі («contango»), це часто сигналізує про попит або підвищені ринкові ставки; коли далекі дешевші («backwardation»), це може свідчити про уникнення ризику чи тиск пропозиції. Базис сходиться до експірації.

Крок 3: Відстежуйте «CME gaps». У вихідні, коли спотові ринки працюють, а CME закрита, ціна відкриття у понеділок порівняно із закриттям у п’ятницю створює «gap» («ціновий розрив»). Трейдери аналізують, чи закриваються ці розриви, але це не гарантовано, тому уникайте механічних стратегій.

Джерела — офіційні сайти біржі або регульовані платформи. Встановлюйте порогові значення відповідно до власного торгового циклу; більше уваги приділяйте трендам і структурі, ніж окремим даним.

Які вимоги й комплаєнс-аспекти для використання CME?

CME орієнтована на інституції й кваліфікованих інвесторів-фізосіб, які повинні відкрити рахунок через брокера з ф’ючерсів, пройти верифікацію особи й оцінку ризиків, а також знати вимоги до маржі, комісії й деталі контрактів. Оподаткування й бухгалтерія мають відповідати місцевим нормам.

Щодо фінансування/ризику: підтримуйте достатню ліквідність для щоденних розрахунків mark-to-market або маржин-колів — уникайте надмірного кредитного плеча. Для «spot + futures» стратегій тримайте спотові активи на Gate, а відповідні позиції — на CME; контролюйте розподіл капіталу/ризику між платформами й різницю в часі розрахунків.

Яка загальна роль CME на крипторинках?

CME Group відкриває регульовані канали для формування цін і хеджування криптоактивів, поєднуючи інституційний капітал із ончейн-середовищем. Разом із Gate (спот і безстрокові контракти) CME формує багаторівневу ринкову структуру. Розуміння контрактів CME, механізмів розрахунків і ринкових сигналів допомагає скласти повну картину ціноутворення, хеджування й ліквідності. Це дозволяє трейдерам приймати обґрунтовані рішення у межах комплаєнсу й ефективно управляти ризиком.

FAQ

У чому принципова різниця між ф’ючерсними контрактами на CME та спотовою торгівлею?

Ф’ючерси — це контракти на купівлю або продаж за фіксованою ціною в майбутньому; спотова торгівля передбачає негайну поставку. Ф’ючерси CME дозволяють контролювати більші позиції з меншою маржею — це оптимально для хеджування чи спекуляцій, тоді як спотова купівля означає пряме володіння активом. Для криптоінвесторів ф’ючерси CME — це структуровані інструменти для управління ризиком.

Чому інституційні інвестори обирають CME замість платформ на кшталт Binance?

CME суворо регулюється Комісією з торгівлі товарними ф’ючерсами США (CFTC), забезпечуючи високі стандарти комплаєнсу й довіру інституцій. Контракти з грошовим розрахунком не вимагають зберігання криптоактивів; прозорість висока — це підходить великим фондам для мінімізації ризиків. Платформи на кшталт Binance гнучкіші, але мають вищі регуляторні ризики.

Чому контракти на Bitcoin на CME впливають на ціни крипторинку?

Завдяки великим щоденним обсягам торгів і концентрації інституційного капіталу CME має значну силу формування цін. Коли інституції відкривають або закривають великі позиції, це створює потужні цінові сигнали, що впливають на ринкові очікування. Простіше — CME це «whale hub» («центр великих гравців»), рухи якого часто вказують напрям ринку.

Чи можуть індивідуальні інвестори відкрити рахунок для прямої торгівлі на CME?

Теоретично так, але потрібно звертатися до зареєстрованого у США брокера з ф’ючерсів — вимоги включають мінімальний депозит (зазвичай кілька тисяч доларів), перевірку особи та оцінку ризиків. Криптобіржі на кшталт Gate мають нижчий поріг входу для фізосіб. Якщо потрібна лише експозиція до крипто, Gate зручніша; для хеджування великих позицій варто розглянути CME.

Коли відбувається розрахунок контрактів CME? Чи впливають розрахунки на ціни крипто?

Ф’ючерси на Bitcoin на CME розраховуються щомісяця у третю п’ятницю — розрахунок здійснюється грошовим способом (без фізичної поставки). Навколо дат розрахунку («expiry effect» — ефект експірації) інституції можуть закривати позиції, що спричиняє волатильність цін. Якщо ви володієте криптоактивами, уважно стежте за ринковими настроями перед датами розрахунку для активного управління ризиком.

Пов’язані статті

Усе, що вам потрібно знати про кількісну стратегію торгівлі

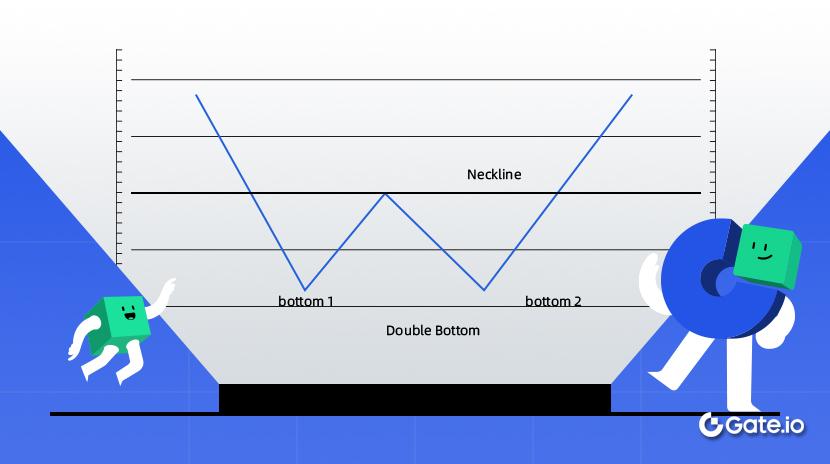

Технічна схема лову з дна – подвійне дно (W дно)