分享幣圈內容,享內容挖礦收益

placeholder

Crypto_Exper

#DoubleRewardsWithGUSD #DoubleRewardsWithGUSD

💰 為什麼只滿足於一條盈利渠道,當你可以賺取兩個?

GUSD 不僅僅是一個穩定幣——它是一種策略。

在不確定的市場中,聰明的交易者會轉向穩定性。但現在穩定性伴隨著上行空間。通過持有或參與 GUSD,你可以布局:

✅ 穩定的價值保護

✅ 額外的獎勵激勵

✅ 靈活的資本部署

✅ 低波動率的收益機會

📊 在回調和宏觀不確定時期,資本保值成為優勢。

當平台引入雙重獎勵機制時,優勢更為明顯。

這不是炒作。

這是與眾不同的智能收益策略,讓其他人追逐波動性時,你已經布局。

🔥 社群問題:

你只用穩定幣來停放資金,還是也在最大化獎勵機制?

來談談策略吧。

💰 為什麼只滿足於一條盈利渠道,當你可以賺取兩個?

GUSD 不僅僅是一個穩定幣——它是一種策略。

在不確定的市場中,聰明的交易者會轉向穩定性。但現在穩定性伴隨著上行空間。通過持有或參與 GUSD,你可以布局:

✅ 穩定的價值保護

✅ 額外的獎勵激勵

✅ 靈活的資本部署

✅ 低波動率的收益機會

📊 在回調和宏觀不確定時期,資本保值成為優勢。

當平台引入雙重獎勵機制時,優勢更為明顯。

這不是炒作。

這是與眾不同的智能收益策略,讓其他人追逐波動性時,你已經布局。

🔥 社群問題:

你只用穩定幣來停放資金,還是也在最大化獎勵機制?

來談談策略吧。

GUSD0.01%

- 讚賞

- 1

- 留言

- 轉發

- 分享

早安! \n\n全球最高智商持有者金永勳預測\n比特幣將在2026年2月達到$276000 👀🚀

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

芝麻开门

芝麻开门

創建人@梦想旅途

上市進度

100.00%

市值:

$4246.44

創建我的代幣

- 讚賞

- 點讚

- 1

- 轉發

- 分享

GateUser-cb630fa3 :

:

如何領取的#JapanBondMarketSell-Off

日本債券市場的拋售正逐漸成為全球金融市場中最重要的發展之一。日本政府債券,曾被視為數十年來最安全的資產之一,現在正面臨大量拋售壓力。這一轉變向全球投資者和政策制定者發出了強烈信號。

此次拋售的主要原因是日本長期債券收益率的上升。隨著債券價格下跌,收益率上升。由於對通貨膨脹、政府支出以及日本銀行政策變動的擔憂增加,投資者要求更高的回報來持有日本債務。這標誌著長期以來超低收益率和央行強力支援的局面出現了重大變化。

另一個關鍵因素是日本銀行政策的逐步轉變。長期以來,日本通過收益率曲線控制和大規模購債來維持積極的貨幣寬鬆政策。近期,央行減少了市場干預,讓收益率能更自由地上升。這增加了市場波動性,也削弱了對長期債券的信心。

財政不確定性也在增加壓力。日本擁有世界上最高的政府債務水平之一。隨著收益率持續上升,投資者擔心未來的借款需求和更高的利息成本。任何政府支出增加或稅收減免而沒有明確的資金來源,都會進一步加劇這些擔憂。

此次拋售最明顯地集中在30年和40年期的長期債券上。這些債券通常由保險公司和養老基金持有。收益率上升為這些機構帶來未實現的損失,迫使它們重新評估風險並減少持倉,進一步加大市場的拋售壓力。

全球市場密切關注日本,因為日本債券在國際資本流動中扮演著重要角色。日本收益率的上升降低了以便宜日元資金進行海外投資的吸引力,可能引發套利交

查看原文日本債券市場的拋售正逐漸成為全球金融市場中最重要的發展之一。日本政府債券,曾被視為數十年來最安全的資產之一,現在正面臨大量拋售壓力。這一轉變向全球投資者和政策制定者發出了強烈信號。

此次拋售的主要原因是日本長期債券收益率的上升。隨著債券價格下跌,收益率上升。由於對通貨膨脹、政府支出以及日本銀行政策變動的擔憂增加,投資者要求更高的回報來持有日本債務。這標誌著長期以來超低收益率和央行強力支援的局面出現了重大變化。

另一個關鍵因素是日本銀行政策的逐步轉變。長期以來,日本通過收益率曲線控制和大規模購債來維持積極的貨幣寬鬆政策。近期,央行減少了市場干預,讓收益率能更自由地上升。這增加了市場波動性,也削弱了對長期債券的信心。

財政不確定性也在增加壓力。日本擁有世界上最高的政府債務水平之一。隨著收益率持續上升,投資者擔心未來的借款需求和更高的利息成本。任何政府支出增加或稅收減免而沒有明確的資金來源,都會進一步加劇這些擔憂。

此次拋售最明顯地集中在30年和40年期的長期債券上。這些債券通常由保險公司和養老基金持有。收益率上升為這些機構帶來未實現的損失,迫使它們重新評估風險並減少持倉,進一步加大市場的拋售壓力。

全球市場密切關注日本,因為日本債券在國際資本流動中扮演著重要角色。日本收益率的上升降低了以便宜日元資金進行海外投資的吸引力,可能引發套利交

- 讚賞

- 5

- 7

- 轉發

- 分享

Crypto_Exper :

:

2026 GOGOGO 👊查看更多

最新消息:17億美元被抹去,因比特幣測試子-$90k 流動性。

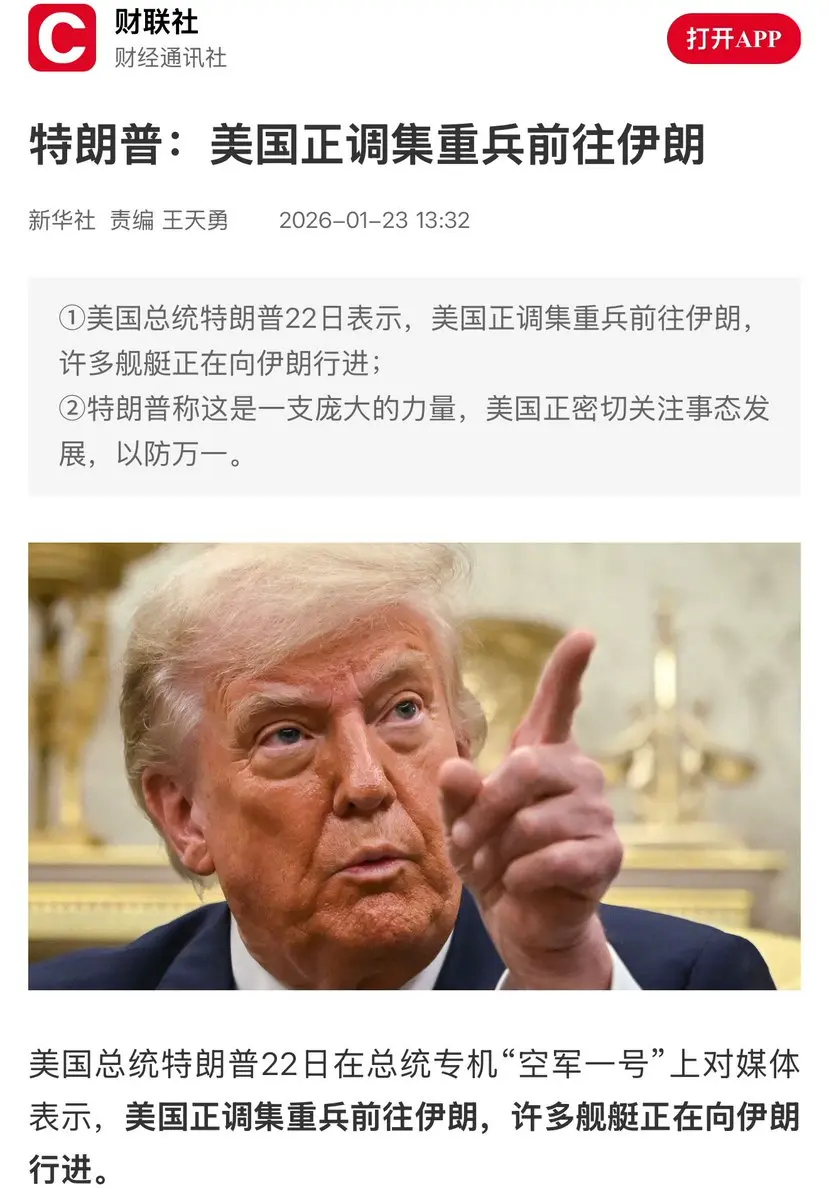

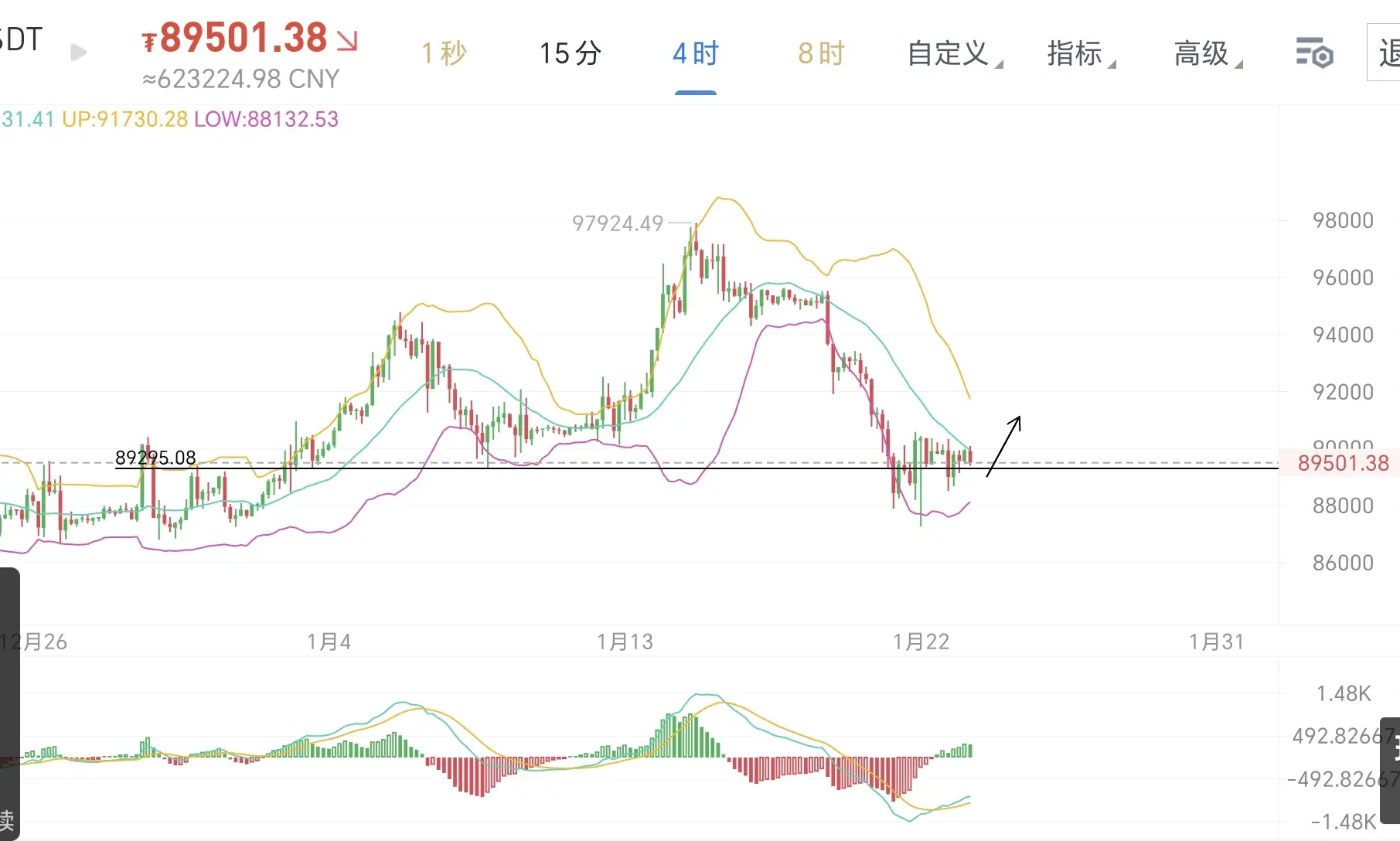

槓桿清洗終於來臨。在過去的24小時內,市場上超過17億美元的持倉被清算,將比特幣拉低至測試89,400美元的支撐位。主要觸發因素是一波由於美國與格陵蘭關稅的新地緣政治恐懼引發的“避險”賣壓。

這很重要,因為市場正在誤解資金流向。儘管ETF投資者本週恐慌性拋售了約$500 百萬美元,但策略(MicroStrategy)利用波動性執行了一筆高達21億美元的比特幣購買。所謂的“聰明錢”正積極吸收散戶拋售的供應。

隨著投機泡沫的消退,我們看到資金利率正進行全面重置。如果$89k 支撐位能守住,這次“恐懼下跌”只不過是槓桿交易者向長期持有者進行的高容量流動性轉移。

#Bitcoin #Liquidation #MicroStrategy

槓桿清洗終於來臨。在過去的24小時內,市場上超過17億美元的持倉被清算,將比特幣拉低至測試89,400美元的支撐位。主要觸發因素是一波由於美國與格陵蘭關稅的新地緣政治恐懼引發的“避險”賣壓。

這很重要,因為市場正在誤解資金流向。儘管ETF投資者本週恐慌性拋售了約$500 百萬美元,但策略(MicroStrategy)利用波動性執行了一筆高達21億美元的比特幣購買。所謂的“聰明錢”正積極吸收散戶拋售的供應。

隨著投機泡沫的消退,我們看到資金利率正進行全面重置。如果$89k 支撐位能守住,這次“恐懼下跌”只不過是槓桿交易者向長期持有者進行的高容量流動性轉移。

#Bitcoin #Liquidation #MicroStrategy

BTC-0.45%

- 讚賞

- 1

- 1

- 轉發

- 分享

discovery :

:

2026 GOGOGO 👊美元一漲一跌,加密貨幣為啥跟著 “蹦迪”?看懂這篇少踩坑

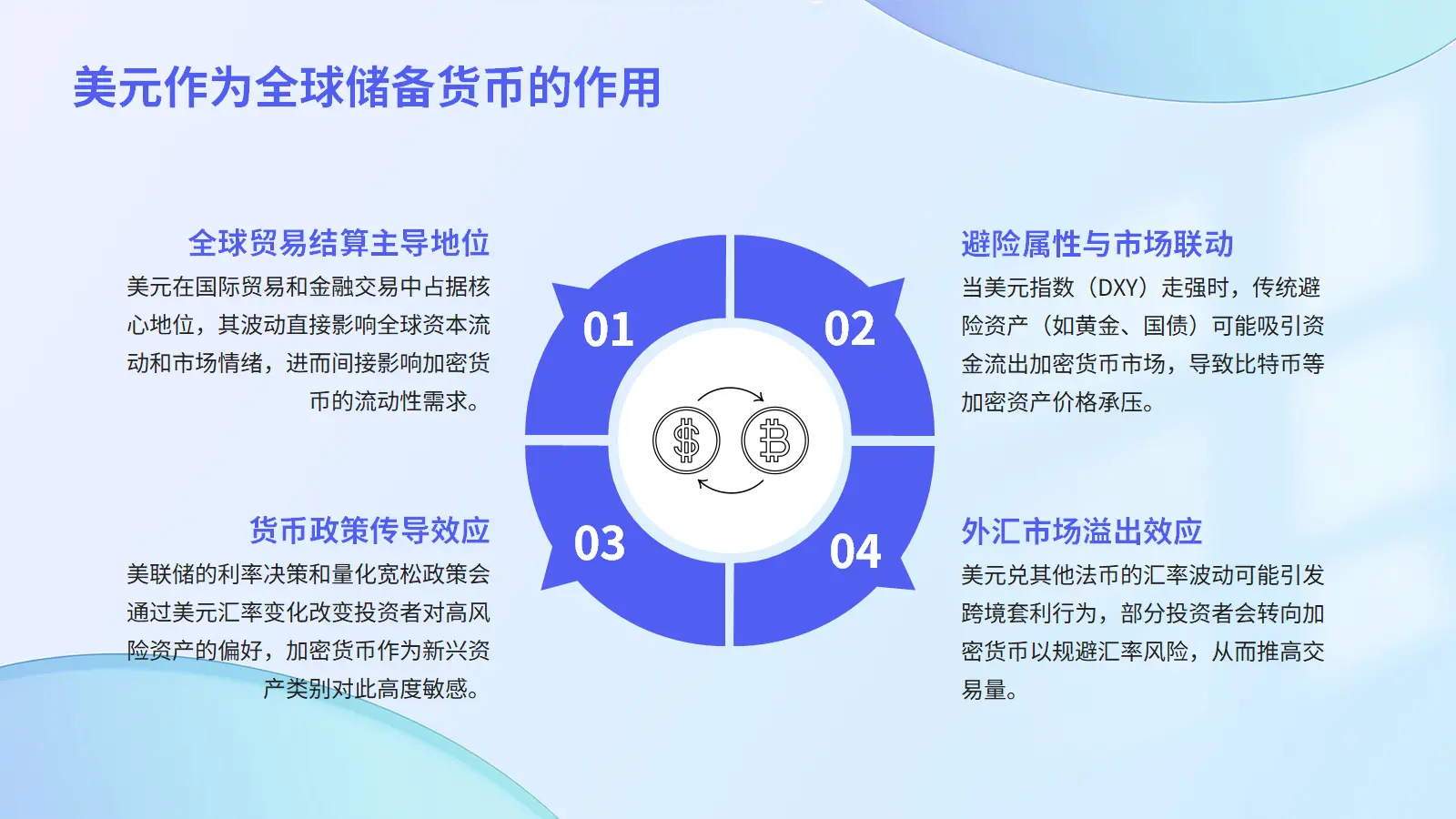

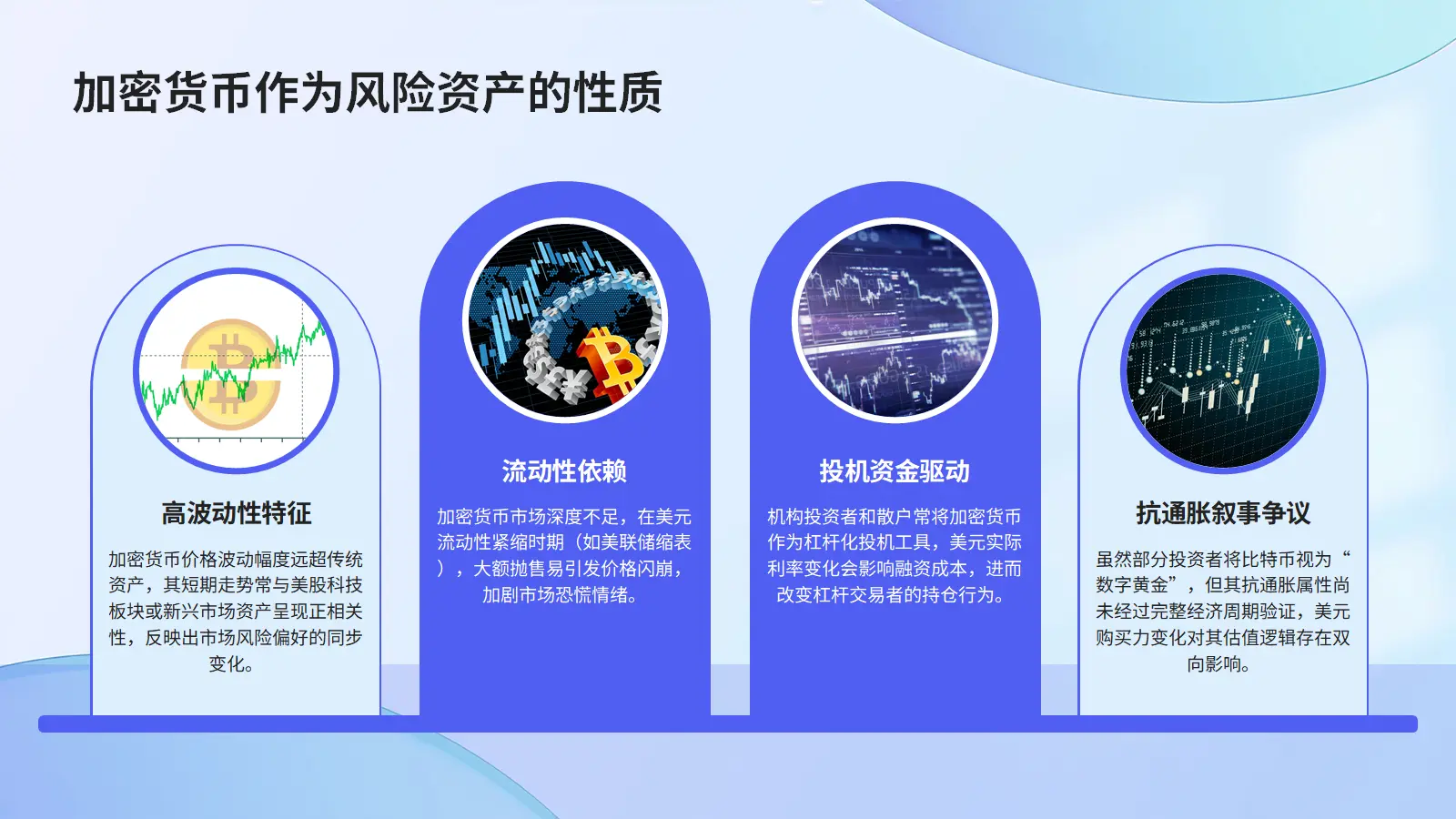

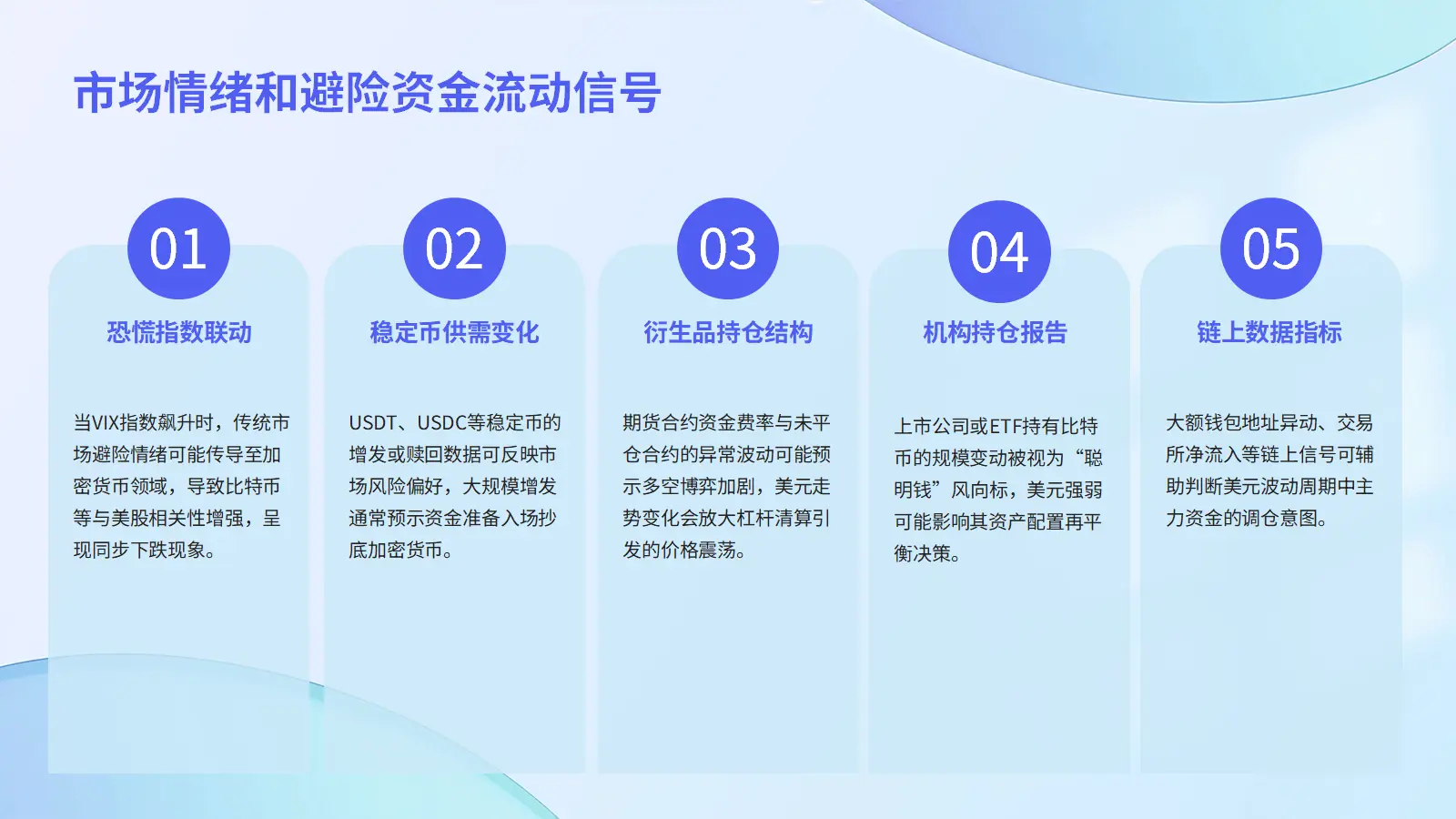

打開加密貨幣行情軟體,你可能會發現一個怪現象:有時候美元越強勢,比特幣、以太坊這些幣的價格就越蔫;反之美元走弱,加密市場反而可能熱熱鬧鬧漲起來。這美元和加密貨幣到底啥關係?為啥美元的風吹草動,都会讓加密市場掀起波瀾?今天就用大白話給大家講明白。

先說說兩者的核心關係:美元是全球 “硬通貨”,不管是國際貿易結算,還是跨國投資,大家都認美元。而加密貨幣更像 “高風險投資品”,價格波動比股票、基金刺激多了,主要靠投機資金和避險需求驅動。這倆大概率是 “冤家”:美元走強時,大家覺得把錢換成美元買國債、存銀行更穩妥,加密貨幣這種高風險資產就沒人愛了,價格自然容易跌;美元走弱時,大家怕手裡的美元不值錢,就想找能保值的渠道,部分資金就會流入加密市場,推著幣價上漲。

那美元的漲跌又是由啥決定的?首先得看美聯儲的 “臉色”。美聯儲加息,存錢利息變高,全球資金都會往美國跑,美元就會升值;如果美聯儲印錢(也就是量化寬鬆),市面上的美元變多了,美元就會貶值。比如 2022 年美聯儲連續 7 次加息,美元指數一下衝到 114,同期比特幣從 4.8 萬美元跌到 1.6 萬美元,慘不忍睹;而 2020 年美聯儲搞無限量印錢,美元指數跌破 90,比特幣年底就漲到了 2.9 萬美元。除了政策,美國的經濟數據也很關鍵,通脹率(CPI)、就業率(非農數據)、GD

查看原文打開加密貨幣行情軟體,你可能會發現一個怪現象:有時候美元越強勢,比特幣、以太坊這些幣的價格就越蔫;反之美元走弱,加密市場反而可能熱熱鬧鬧漲起來。這美元和加密貨幣到底啥關係?為啥美元的風吹草動,都会讓加密市場掀起波瀾?今天就用大白話給大家講明白。

先說說兩者的核心關係:美元是全球 “硬通貨”,不管是國際貿易結算,還是跨國投資,大家都認美元。而加密貨幣更像 “高風險投資品”,價格波動比股票、基金刺激多了,主要靠投機資金和避險需求驅動。這倆大概率是 “冤家”:美元走強時,大家覺得把錢換成美元買國債、存銀行更穩妥,加密貨幣這種高風險資產就沒人愛了,價格自然容易跌;美元走弱時,大家怕手裡的美元不值錢,就想找能保值的渠道,部分資金就會流入加密市場,推著幣價上漲。

那美元的漲跌又是由啥決定的?首先得看美聯儲的 “臉色”。美聯儲加息,存錢利息變高,全球資金都會往美國跑,美元就會升值;如果美聯儲印錢(也就是量化寬鬆),市面上的美元變多了,美元就會貶值。比如 2022 年美聯儲連續 7 次加息,美元指數一下衝到 114,同期比特幣從 4.8 萬美元跌到 1.6 萬美元,慘不忍睹;而 2020 年美聯儲搞無限量印錢,美元指數跌破 90,比特幣年底就漲到了 2.9 萬美元。除了政策,美國的經濟數據也很關鍵,通脹率(CPI)、就業率(非農數據)、GD

- 讚賞

- 5

- 3

- 轉發

- 分享

美丽188 :

:

干貨🈵🈵🈵🈵🈵🈵🈵查看更多

🚀 #GateSquareCreatorNewYearIncentives 🎉

🧧 創建 • 分享 • 影響 • 從$60,000奢華獎勵池中賺取!

以影響力、曝光度和真正的獎勵迎接2026年 💎

Gate.io Plaza自豪地推出其最大規模的創作者新年活動,專為經驗豐富的加密貨幣創作者和完全的初學者設計。

無論你是分析市場、分享觀點,還是剛開始你的加密之旅——你的想法現在具有價值。

🌟 為什麼你應該加入這個活動

這不僅僅是一個發帖活動——它是一個機會:

建立你的加密身份

擴展全球曝光

僅僅通過分享你每天都在思考的見解來賺取奢華獎勵

如果你曾經想過用你的加密知識獲得回報,這是你的時刻。

📝 如何參與 ( 簡單步驟 )

1️⃣ 首先註冊 ( 強制 )

填寫官方表格以符合資格: 👉 https://www.gate.com/questionnaire/7315

2️⃣ 創建並發布內容

發布你的:

加密想法

市場觀點

BTC / ETH分析

初學者指南

個人交易經驗

📌 內容必須直接在Gate Plaza上發布

3️⃣ 使用官方標籤以最大範圍擴散

通過添加以下標籤提升曝光和排名: #GateSquareCreatorNewYearIncentives

#My2026FirstPost

🎁 讓人值得的獎勵

💎 總奢

查看原文🧧 創建 • 分享 • 影響 • 從$60,000奢華獎勵池中賺取!

以影響力、曝光度和真正的獎勵迎接2026年 💎

Gate.io Plaza自豪地推出其最大規模的創作者新年活動,專為經驗豐富的加密貨幣創作者和完全的初學者設計。

無論你是分析市場、分享觀點,還是剛開始你的加密之旅——你的想法現在具有價值。

🌟 為什麼你應該加入這個活動

這不僅僅是一個發帖活動——它是一個機會:

建立你的加密身份

擴展全球曝光

僅僅通過分享你每天都在思考的見解來賺取奢華獎勵

如果你曾經想過用你的加密知識獲得回報,這是你的時刻。

📝 如何參與 ( 簡單步驟 )

1️⃣ 首先註冊 ( 強制 )

填寫官方表格以符合資格: 👉 https://www.gate.com/questionnaire/7315

2️⃣ 創建並發布內容

發布你的:

加密想法

市場觀點

BTC / ETH分析

初學者指南

個人交易經驗

📌 內容必須直接在Gate Plaza上發布

3️⃣ 使用官方標籤以最大範圍擴散

通過添加以下標籤提升曝光和排名: #GateSquareCreatorNewYearIncentives

#My2026FirstPost

🎁 讓人值得的獎勵

💎 總奢

- 讚賞

- 3

- 2

- 轉發

- 分享

discovery :

:

2026 GOGOGO 👊查看更多

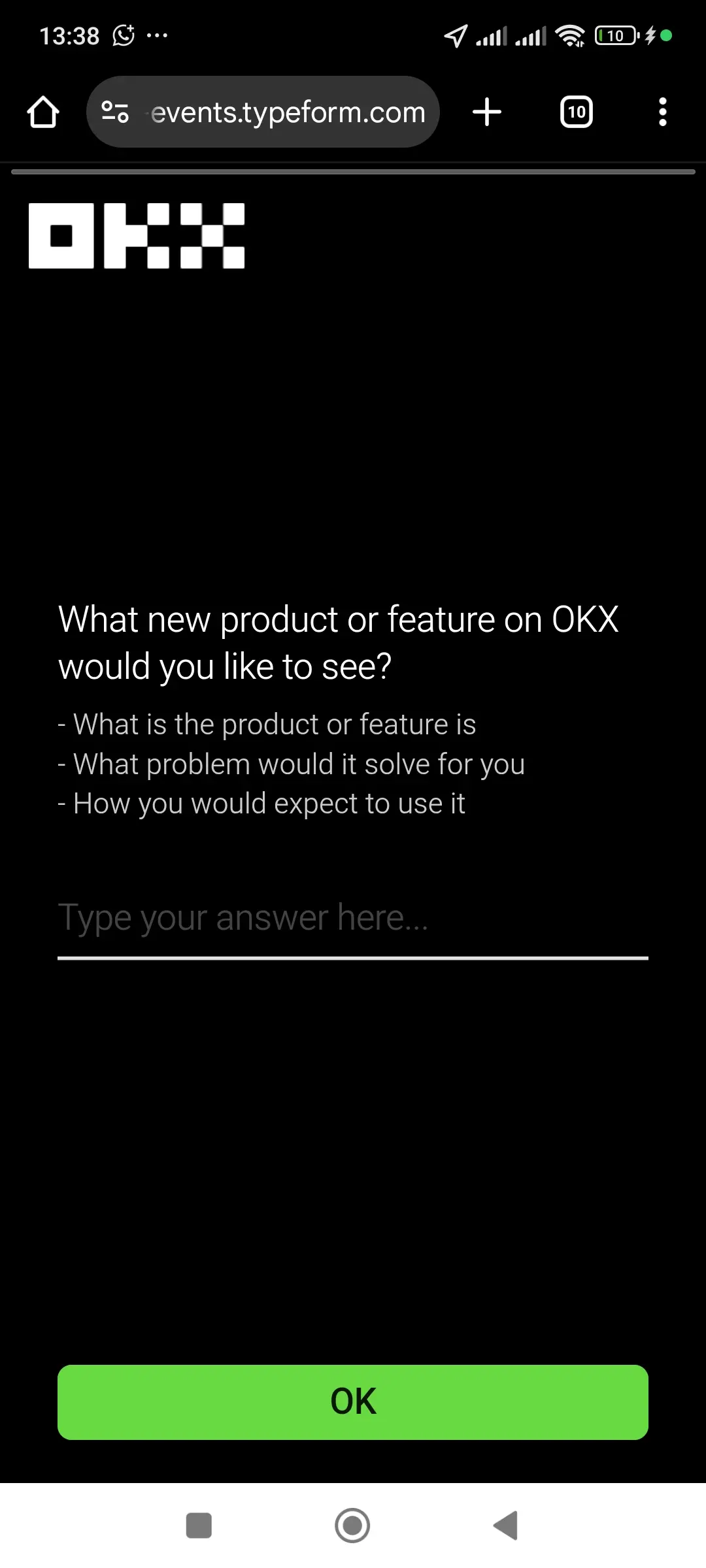

我在期貨交易界面遇到了這個問題,尤其是在切換不同時間框架和下單時。

主要的困擾是缺乏在圖表上直接指示進場、停損和獲利點的明確指引。新手和中級交易者可能會覺得難以決定是進多還是進空,以及如何在沒有外部工具的情況下妥善管理風險。

可以通過加入更清晰的視覺指示、建議的風險參數,或是一個整合的交易助手來改善,該助手能以簡單且有條理的方式解釋市場狀況。

查看原文主要的困擾是缺乏在圖表上直接指示進場、停損和獲利點的明確指引。新手和中級交易者可能會覺得難以決定是進多還是進空,以及如何在沒有外部工具的情況下妥善管理風險。

可以通過加入更清晰的視覺指示、建議的風險參數,或是一個整合的交易助手來改善,該助手能以簡單且有條理的方式解釋市場狀況。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

🎁 獎勵已上線! 🎉

立即打開你的神秘盒子,獲取價值高達 100 USDT 的代幣! 💰

不要錯過——立即領取你的獎勵並開始賺取!

👉 現在打開你的盒子

#GateRewards #CryptoGiveaway #USDT #MysteryBox .io

查看原文立即打開你的神秘盒子,獲取價值高達 100 USDT 的代幣! 💰

不要錯過——立即領取你的獎勵並開始賺取!

👉 現在打開你的盒子

#GateRewards #CryptoGiveaway #USDT #MysteryBox .io

- 讚賞

- 2

- 4

- 轉發

- 分享

repanzal :

:

2026 GOGOGO 👊查看更多

早安,富裕血統 🤑 \n\n今天將豐富地祝福我們的努力 💯

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

黑8

黑8

創建人@千磨万击心铸铁

認購進度

0.00%

市值:

$0

創建我的代幣

夥伴們,下一次TGE什麼時候啊拜託\n\n$SENT 錢都用完了喔啊啊啊啊

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

- 讚賞

- 1

- 留言

- 轉發

- 分享

Gate 年度帳單出爐!一同來看我的年度表現

點擊連結查看你的專屬 #2025Gate年度账单 ,領取 20 USDT 仓位體驗券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=BlFGUFBc&ref_type=126&shareUid=VlFAXFxcBwoO0O0O

查看原文點擊連結查看你的專屬 #2025Gate年度账单 ,領取 20 USDT 仓位體驗券 https://www.gate.com/zh/competition/your-year-in-review-2025?ref=BlFGUFBc&ref_type=126&shareUid=VlFAXFxcBwoO0O0O

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

解鎖去中心化金融的力量,與 @plasma 一起

金融世界正經歷一場重大的轉型,而 @plasma 站在這場革命的最前沿。Plasma 的去中心化金融平台旨在為用戶提供一個無縫且安全的方式來交易和互動數字資產。

憑藉其尖端技術和社群驅動的方法,Plasma 有望在 DeFi 領域產生重大影響。該平台專注於安全性、擴展性和易用性,成為探索去中心化金融世界的吸引人選擇。

Plasma 的一個關鍵特點是其能夠實現快速且安全的交易。該平台採用先進的加密技術,確保交易能快速且安全地處理,非常適合需要高速交易的用戶。

除了技術能力外,Plasma 也具有強大的社群驅動策略。該平台由去中心化自治組織 (DAO) 管理,確保決策過程透明且由社群主導。

隨著 DeFi 領域的不斷演進,很明顯 Plasma 是一個值得關注的項目。憑藉其創新技術和強大的社群支持,$XPL 有望在塑造去中心化金融的未來中扮演重要角色。

加入討論,了解更多關於 Plasma 如何革新 DeFi 世界的資訊。#plasma

查看原文金融世界正經歷一場重大的轉型,而 @plasma 站在這場革命的最前沿。Plasma 的去中心化金融平台旨在為用戶提供一個無縫且安全的方式來交易和互動數字資產。

憑藉其尖端技術和社群驅動的方法,Plasma 有望在 DeFi 領域產生重大影響。該平台專注於安全性、擴展性和易用性,成為探索去中心化金融世界的吸引人選擇。

Plasma 的一個關鍵特點是其能夠實現快速且安全的交易。該平台採用先進的加密技術,確保交易能快速且安全地處理,非常適合需要高速交易的用戶。

除了技術能力外,Plasma 也具有強大的社群驅動策略。該平台由去中心化自治組織 (DAO) 管理,確保決策過程透明且由社群主導。

隨著 DeFi 領域的不斷演進,很明顯 Plasma 是一個值得關注的項目。憑藉其創新技術和強大的社群支持,$XPL 有望在塑造去中心化金融的未來中扮演重要角色。

加入討論,了解更多關於 Plasma 如何革新 DeFi 世界的資訊。#plasma

- 讚賞

- 2

- 留言

- 轉發

- 分享

#GoldandSilverHitNewHighs 黃金和白銀再度創下新高的復甦潮明確傳達出全球市場再次轉向避險資產的訊號。當兩種金屬同時上升時,通常不僅僅是短期投機的反映——它指向對全球經濟增長前景日益謹慎、持續的通脹風險、地緣政治壓力以及對風險資產信心的下降。這種同步的走勢暗示投資者心理正在轉變,資金優先考慮保值而非激進,隨著股票、債券和加密貨幣市場的波動性增加。

這一動作特別有趣的是其時機。貴金屬的強勢正是在更廣泛的風險偏好開始減弱之際出現,提出一個關鍵問題:我們是否正處於一個較長結構性金屬周期的早期階段,還只是對當前不確定性的一時反應。歷史上,持續的黃金和白銀反彈往往在回調較淺且被積極買入時吸引大量機構資金。未來幾個交易日,這種行為將是關鍵觀察點,因為它常常決定動能是否轉化為趨勢。

目前,金屬市場傳遞的訊息是:謹慎情緒上升,流動性變得更具選擇性,市場正悄然對沖風險。這股力量是否會演變成長期牛市,或只是通過健康的回調暫時停頓,將決定下一個重大機會。

查看原文這一動作特別有趣的是其時機。貴金屬的強勢正是在更廣泛的風險偏好開始減弱之際出現,提出一個關鍵問題:我們是否正處於一個較長結構性金屬周期的早期階段,還只是對當前不確定性的一時反應。歷史上,持續的黃金和白銀反彈往往在回調較淺且被積極買入時吸引大量機構資金。未來幾個交易日,這種行為將是關鍵觀察點,因為它常常決定動能是否轉化為趨勢。

目前,金屬市場傳遞的訊息是:謹慎情緒上升,流動性變得更具選擇性,市場正悄然對沖風險。這股力量是否會演變成長期牛市,或只是通過健康的回調暫時停頓,將決定下一個重大機會。

- 讚賞

- 3

- 1

- 轉發

- 分享

discovery :

:

新年快樂!🤑恢復信號:$TRUST / USDT🚨🔴

方向:🔴 空頭 (賣出)

策略:看跌趨勢恢復 📉

📥 進入區域:市場價格 (立即進入)

⚡ 槓桿:20倍 (交叉/隔離)

🎯 止盈 (TP) 目標:

1️⃣ $0.10760 (恢復目標 ✅)#trust #GoldandSilverHitNewHighs #GateTradFi1gGoldGiveaway

#ETHTrendWatch $TRUST 🚨🚨🔴🔴🔴

方向:🔴 空頭 (賣出)

策略:看跌趨勢恢復 📉

📥 進入區域:市場價格 (立即進入)

⚡ 槓桿:20倍 (交叉/隔離)

🎯 止盈 (TP) 目標:

1️⃣ $0.10760 (恢復目標 ✅)#trust #GoldandSilverHitNewHighs #GateTradFi1gGoldGiveaway

#ETHTrendWatch $TRUST 🚨🚨🔴🔴🔴

TRUST20.35%

- 讚賞

- 1

- 留言

- 轉發

- 分享

🔑 Gate.io 傳統金融整合的重點亮點

統一流動性:使用 USDx (1:1 USDT) 交易實物資產如黃金和全球指數的能力,消除了在銀行帳戶和交易所之間轉移的摩擦。

專業級工具:利用 MT5 (MetaTrader 5) 基礎設施,提供資深外匯和商品交易者所需的技術分析工具。

策略多元化:在波動的2026年第一季,能夠在同一平台上用黃金等“避險資產”對沖加密貨幣投資組合,是一個重要的競爭優勢。

高資本效率:槓桿選項最高可達500倍,允許用較少資本進行高曝險策略 (不過這需要嚴格的風險管理)。

查看原文統一流動性:使用 USDx (1:1 USDT) 交易實物資產如黃金和全球指數的能力,消除了在銀行帳戶和交易所之間轉移的摩擦。

專業級工具:利用 MT5 (MetaTrader 5) 基礎設施,提供資深外匯和商品交易者所需的技術分析工具。

策略多元化:在波動的2026年第一季,能夠在同一平台上用黃金等“避險資產”對沖加密貨幣投資組合,是一個重要的競爭優勢。

高資本效率:槓桿選項最高可達500倍,允許用較少資本進行高曝險策略 (不過這需要嚴格的風險管理)。

- 讚賞

- 2

- 2

- 轉發

- 分享

discovery :

:

2026 GOGOGO 👊查看更多

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多2.11萬 熱度

3811 熱度

601 熱度

1313 熱度

1095 熱度

最新消息

查看更多置頂

馬年大吉,抽獎行大運!成長值新年抽獎第 1️⃣6️⃣ 期盛大來襲!

抓住新年的好運,立即參與👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何參與?

1️⃣ 在廣場發帖、評論、點贊,完成任務賺取成長值

2️⃣ 每積攢 300 積分,即可參與超值抽獎!

🎁 新年好運等你拿!獎品包括 iPhone 17、新年周邊、代幣等心動大禮!

活動時間:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活動詳情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GT晒单有“金”喜,在 Gate 广场晒单晒图,瓜分 $10,000!

TradFi 黃金福袋活動震撼上線,每 10 分鐘狂送 1g 真金,交易不停,抽獎不斷!

👉 https://www.gate.com/announcements/article/49357

🎁 50 位幸運用戶 * 每人 $200 倉位體驗券($10 × 20 倍)

參與方式:

1️⃣ 在 Gate 廣場帶話題 #Gate每10分钟送1克黄金 晒单,需包含:

交易或抽獎截圖+簡單體驗分享

2️⃣ 或在廣場創作相關圖片(可使用 AI 創作),並附一句宣傳語,如:

上 Gate App 搶黃金,每 10 分鐘送 1g!

⏰ 1 月 20 日 17:00 – 1 月 25 日 23:59(UTC+8)

Gate TradFi 我看行,黃金福袋衝衝衝!Gate 廣場創作者新春激勵正式開啟,發帖解鎖 $60,000 豪華獎池

如何參與:

報名活動表單:https://www.gate.com/questionnaire/7315

使用廣場任意發帖小工具,搭配文字發布內容即可

豐厚獎勵一覽:

發帖即可可瓜分 $25,000 獎池

10 位幸運用戶:獲得 1 GT + Gate 鸭舌帽

Top 發帖獎勵:發帖與互動越多,排名越高,贏取 Gate 新年周邊、Gate 雙肩包等好禮

新手專屬福利:首帖即得 $50 獎勵,繼續發帖还能瓜分 $10,000 新手獎池

活動時間:2026 年 1 月 8 日 16:00 – 1 月 26 日 24:00(UTC+8)

詳情:https://www.gate.com/announcements/article/49112每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

廣場新人 & 回歸福利進行中!首次發帖或久違回歸,直接送你獎勵!

每月 $20,000 獎金等你瓜分!

在廣場帶 #我在广场发首帖 發布首帖或回歸帖即可領取 $50 倉位體驗券

月度發帖王和互動王還將各獲額外 50U 獎勵

你的加密觀點可能啟發無數人,開始創作之旅吧!

👉️ https://www.gate.com/postGate 广場「創作者認證激勵計畫」優質創作者持續招募中!

立即加入,發布優質內容,參與活動即可瓜分月度 $10,000+ 創作獎勵!

認證申請步驟:

1️⃣ 打開 App 首頁底部【廣場】 → 點擊右上角頭像進入個人首頁

2️⃣ 點擊頭像右下角【申請認證】,提交申請等待審核

立即報名:https://www.gate.com/questionnaire/7159

豪華代幣獎池、Gate 精美周邊、流量曝光等超過 $10,000 的豐厚獎勵等你拿!

活動詳情:https://www.gate.com/announcements/article/47889