#WhyAreGoldStocksandBTCFallingTogether?

#WhyAreGoldStocksandBTCFallingTogether? –

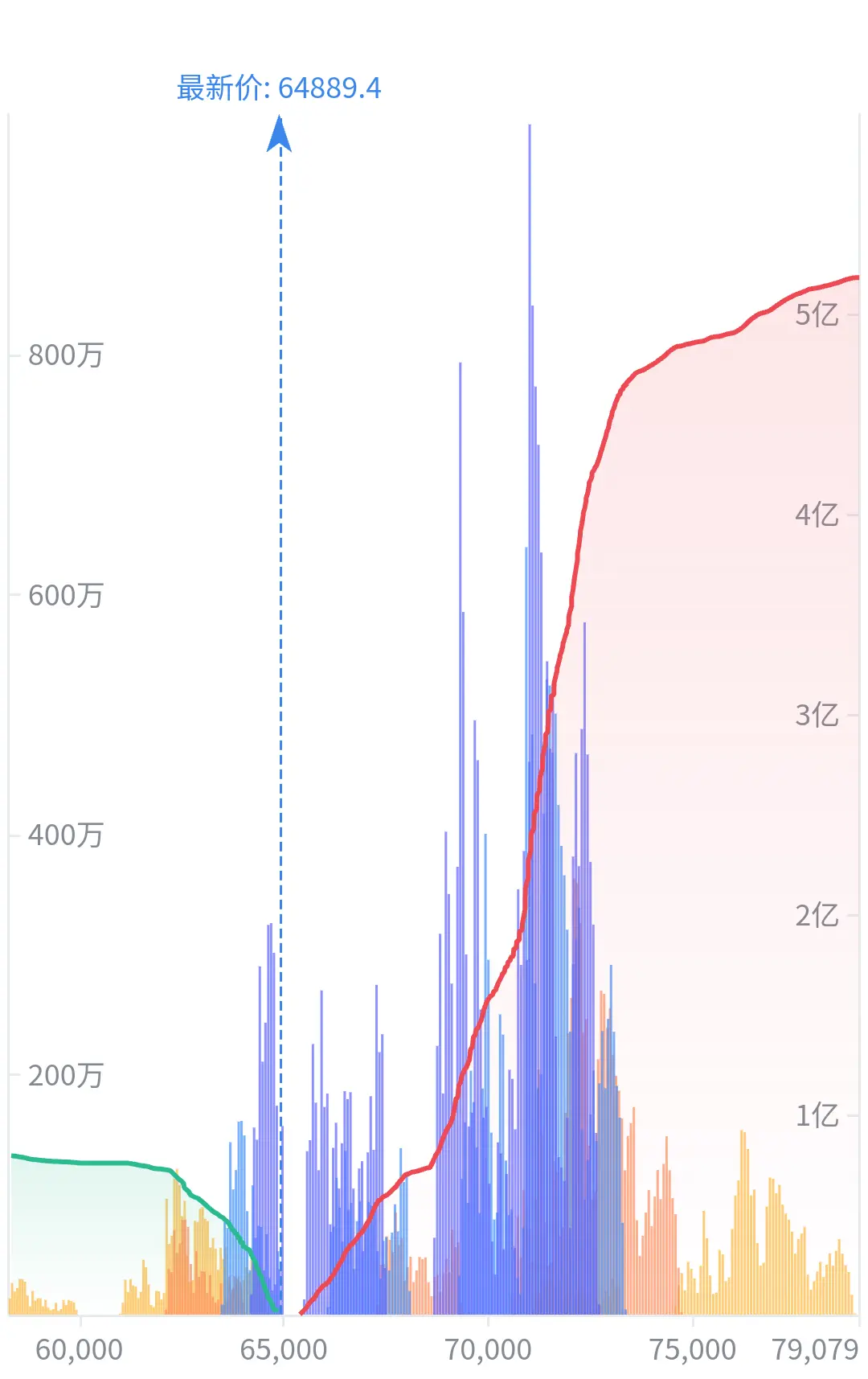

2026年2月初,約在2月9日,比特幣(BTC)已急劇下跌至約$70,000–$70,400(,此前曾一度接近$97K+的高點,單日大跌超過10%的情況在某些交易日頻繁出現),而黃金則從歷史高點近$5,600/盎司暴跌至約$4,700–$4,900/盎司(,單日跌幅達9%–11%)。黃金礦業股如Newmont、Barrick(的跌幅更為劇烈),損失擴大至10%–40%+(。

這次聯合下跌令人驚訝,因為黃金一直是經典的避險資產,而比特幣常被稱為“數字黃金”。但在壓力狀態下,它們共同下跌的主要原因有以下幾點:

關鍵標題解釋下跌原因

“全賣出”風險偏好恐慌席捲所有資產

市場進入全面去槓桿:交易者為了籌集現金/覆蓋保證金,清算所有持倉)股票、加密貨幣、商品(。甚至像黃金這樣的“避險”資產也在被迫清算中暫時拋售。

過度擁擠的交易在2025年大漲後解套

黃金在2025年至2026年初幾乎翻倍)+55–64%(,並在央行購買和通脹擔憂推動下創下新高→大量獲利了結和反轉引發劇烈下跌),例如歷史性的一天內金價下跌超過10%,白銀更是達到28%–31%(。

比特幣行為像高風險科技股,而非真正的避險資產

與股市/Nasdaq的相關性高)0.5–0.8最近(;被視為槓桿增長資產→在風險偏好下降時跌得更慘),例如科技股拋售拖累其下跌(。“數字黃金”的說法削弱;黃金吸引真正的避險資金,而比特幣則出現資金外流。

高槓桿與清算放大痛苦

加密貨幣期貨/永續合約和商品持倉過度槓桿化→比特幣崩盤引發連鎖拋售,波及金屬/礦業股。黃金礦業公司由於運營槓桿的影響受到額外打擊)固定成本使得小幅金價下跌就會造成股價大幅下挫(。

宏觀觸發因素推動混亂

地緣政治不確定性)美伊會談、全球緊張局勢(、聯準會政策轉向)鷹派信號,例如Kevin Warsh的提名可能性(、美元走強,以及更廣泛的股市疲軟)科技/人工智能下跌(,壓力傳導一切。美元走強對以美元計價的黃金和比特幣造成壓力。

市場快照 )2026年2月9日(

比特幣:約$70,300–$70,400),在接近$60K–$68K的低點後略有反彈;仍較高點大幅下跌(。

黃金:波動在$4,800–$4,900/盎司之間),從暴跌中略有回升,但遠低於$5,600的高點(。

情緒:極度恐懼),加密貨幣的恐懼與貪婪指數低(;部分金屬資產出現逢低買入。

底線:這是一個典型的流動性緊縮/去槓桿事件,發生在過度擴張的市場中——並非永久性轉變。黃金作為真正的避險資產通常反彈最快),因為央行持續買入;長期目標可能超過$6,000(。比特幣短期內可能面臨更多痛苦,但如果宏觀經濟緩和,隨著採用率和流動性回升,可能反彈。

波動性可能持續,直到拋售耗盡。緊握或明智管理風險!

#WhyAreGoldStocksandBTCFallingTogether? –

2026年2月初,約在2月9日,比特幣(BTC)已急劇下跌至約$70,000–$70,400(,此前曾一度接近$97K+的高點,單日大跌超過10%的情況在某些交易日頻繁出現),而黃金則從歷史高點近$5,600/盎司暴跌至約$4,700–$4,900/盎司(,單日跌幅達9%–11%)。黃金礦業股如Newmont、Barrick(的跌幅更為劇烈),損失擴大至10%–40%+(。

這次聯合下跌令人驚訝,因為黃金一直是經典的避險資產,而比特幣常被稱為“數字黃金”。但在壓力狀態下,它們共同下跌的主要原因有以下幾點:

關鍵標題解釋下跌原因

“全賣出”風險偏好恐慌席捲所有資產

市場進入全面去槓桿:交易者為了籌集現金/覆蓋保證金,清算所有持倉)股票、加密貨幣、商品(。甚至像黃金這樣的“避險”資產也在被迫清算中暫時拋售。

過度擁擠的交易在2025年大漲後解套

黃金在2025年至2026年初幾乎翻倍)+55–64%(,並在央行購買和通脹擔憂推動下創下新高→大量獲利了結和反轉引發劇烈下跌),例如歷史性的一天內金價下跌超過10%,白銀更是達到28%–31%(。

比特幣行為像高風險科技股,而非真正的避險資產

與股市/Nasdaq的相關性高)0.5–0.8最近(;被視為槓桿增長資產→在風險偏好下降時跌得更慘),例如科技股拋售拖累其下跌(。“數字黃金”的說法削弱;黃金吸引真正的避險資金,而比特幣則出現資金外流。

高槓桿與清算放大痛苦

加密貨幣期貨/永續合約和商品持倉過度槓桿化→比特幣崩盤引發連鎖拋售,波及金屬/礦業股。黃金礦業公司由於運營槓桿的影響受到額外打擊)固定成本使得小幅金價下跌就會造成股價大幅下挫(。

宏觀觸發因素推動混亂

地緣政治不確定性)美伊會談、全球緊張局勢(、聯準會政策轉向)鷹派信號,例如Kevin Warsh的提名可能性(、美元走強,以及更廣泛的股市疲軟)科技/人工智能下跌(,壓力傳導一切。美元走強對以美元計價的黃金和比特幣造成壓力。

市場快照 )2026年2月9日(

比特幣:約$70,300–$70,400),在接近$60K–$68K的低點後略有反彈;仍較高點大幅下跌(。

黃金:波動在$4,800–$4,900/盎司之間),從暴跌中略有回升,但遠低於$5,600的高點(。

情緒:極度恐懼),加密貨幣的恐懼與貪婪指數低(;部分金屬資產出現逢低買入。

底線:這是一個典型的流動性緊縮/去槓桿事件,發生在過度擴張的市場中——並非永久性轉變。黃金作為真正的避險資產通常反彈最快),因為央行持續買入;長期目標可能超過$6,000(。比特幣短期內可能面臨更多痛苦,但如果宏觀經濟緩和,隨著採用率和流動性回升,可能反彈。

波動性可能持續,直到拋售耗盡。緊握或明智管理風險!