Jake O

用戶暫無簡介

Jake O

稍等,我正在與我的愛爾蘭妻子離婚

查看原文

- 讚賞

- 1

- 留言

- 轉發

- 分享

感覺恰當……

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

真誠的問題:為什麼大家都相信加密貨幣在金屬見頂時會見底?

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

隨著中央銀行獨立性如今成為一場政治/法律的激烈戰鬥,每一次數據公布——尤其是通貨膨脹數據——都成為測試聯邦儲備是否能真正根據數據做出反應的考驗。

高通膨 + 聯儲被削弱 = 預期失去錨定。

今日的中位數預估:

標題:2.7%

核心:2.7%

川普 + DOJ 讓 CPI 公布再次變得重要。

查看原文高通膨 + 聯儲被削弱 = 預期失去錨定。

今日的中位數預估:

標題:2.7%

核心:2.7%

川普 + DOJ 讓 CPI 公布再次變得重要。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

值得熟悉CLARITY法案,因為我預計它將在第一季度早期成為一個重要的議題。

該法案在7月通過了眾議院,但在參議院停滯不前。Sacks確認1月將進行修訂,但仍有三個問題未解決:DeFi的處理、穩定幣收益,以及特朗普家族的倫理條款。

共識認為4月是參議院進行表決的最後現實期限(在中期選舉政治接管之前),為了達成這一點,修訂必須在1月底前由SEC + CFTC達成共識。這很可能會被政治化,因此預計在整個月內隨著事態進展會有各種頭條新聞。

查看原文該法案在7月通過了眾議院,但在參議院停滯不前。Sacks確認1月將進行修訂,但仍有三個問題未解決:DeFi的處理、穩定幣收益,以及特朗普家族的倫理條款。

共識認為4月是參議院進行表決的最後現實期限(在中期選舉政治接管之前),為了達成這一點,修訂必須在1月底前由SEC + CFTC達成共識。這很可能會被政治化,因此預計在整個月內隨著事態進展會有各種頭條新聞。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

鮑爾的任期將於2026年5月15日結束,但貝森特已在去年提出了“影子聯邦儲備主席”的概念:提前宣布,讓鮑爾成為跛鴨,並讓前瞻指引逐步影響利率。

預計本月將宣布(91%在1月30日之前定價),與沃什和哈塞特的競爭激烈。

查看原文預計本月將宣布(91%在1月30日之前定價),與沃什和哈塞特的競爭激烈。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

Perps 無疑已經找到了如此強大的產品市場契合度(PMF),以至於它們直接影響到傳統市場。

這是一個關於在 RWA 上推出這些產品所需條件的精彩討論——值得任何對微觀結構挑戰感興趣的人收聽。讚!@choffstein

查看原文這是一個關於在 RWA 上推出這些產品所需條件的精彩討論——值得任何對微觀結構挑戰感興趣的人收聽。讚!@choffstein

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

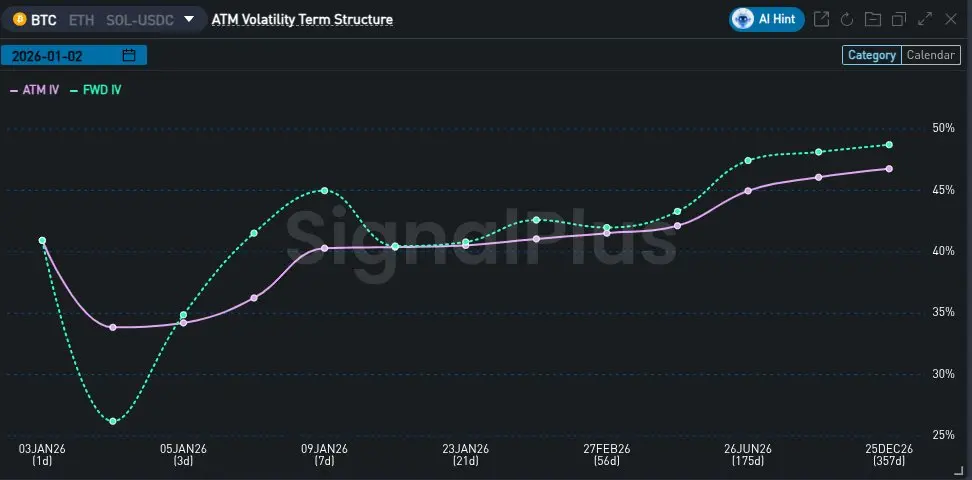

由於假日行事曆在週末前只剩下一個交易日,大多數活動預計將在本月稍後展開。

期貨波動率的定價反映出下跌的預期,而動能幾乎未被定價為近期重新出現。然而,本月仍有許多潛在的催化劑,包括聯準會主席的宣布、最高法院的關稅裁決、MSCI的加密貨幣股票指數決策、FOMC會議、政府資金截止日期以及參議院對CLARITY法案的行動。

我們期待這些因素能重新點燃動能,隨著交易者從假期回來,帶著新帳本進入市場

查看原文期貨波動率的定價反映出下跌的預期,而動能幾乎未被定價為近期重新出現。然而,本月仍有許多潛在的催化劑,包括聯準會主席的宣布、最高法院的關稅裁決、MSCI的加密貨幣股票指數決策、FOMC會議、政府資金截止日期以及參議院對CLARITY法案的行動。

我們期待這些因素能重新點燃動能,隨著交易者從假期回來,帶著新帳本進入市場

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

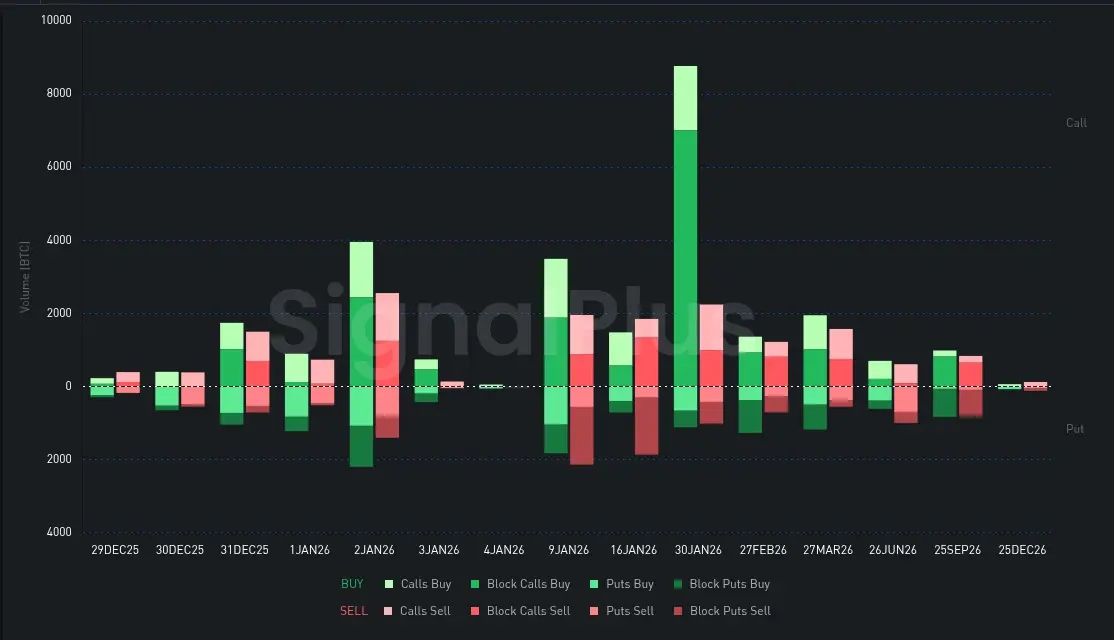

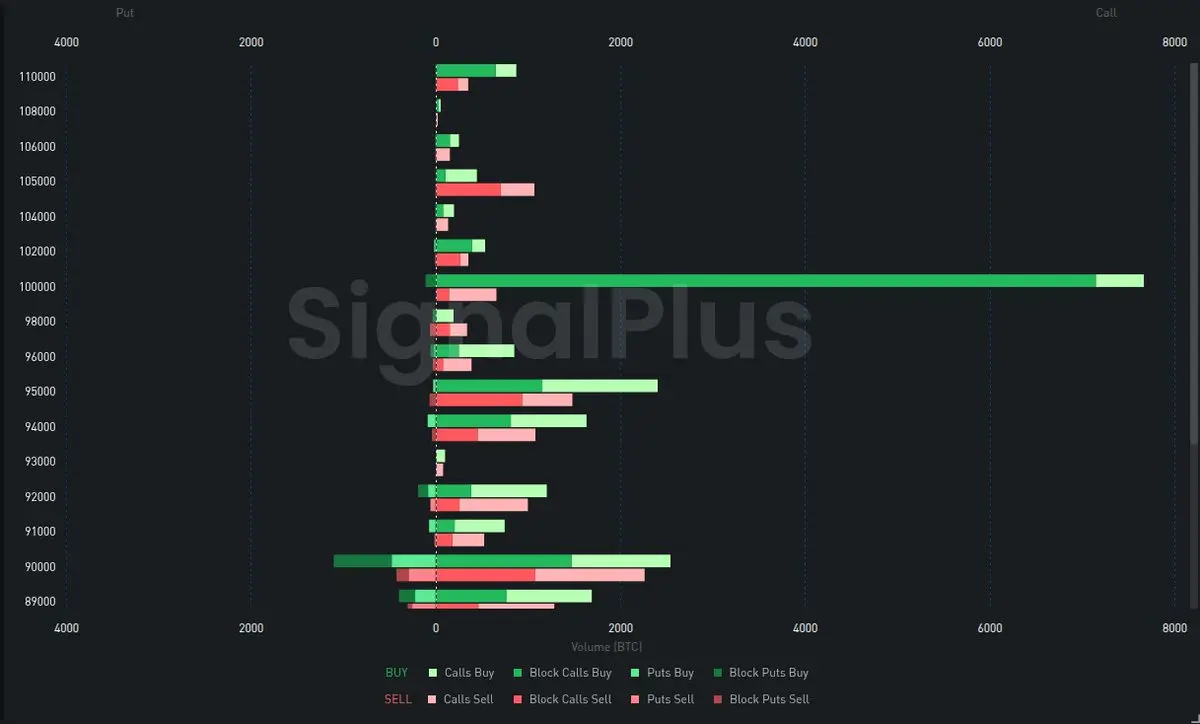

方向性交易台剛剛重置了盈虧,將以全新的視角觀察市場。自12月的期權展期以來,交易員一直在進行結構調整,特別是在$100k 1月30日的合約中有大量行動,6,300的看漲期權已被封鎖。

以目前的現貨價格計算,約為15天。尚未達到巨額名義的程度,但由於明顯的偏好,值得關注。波動率在2025年傾向於引領市場,預計其重要性將持續。

查看原文以目前的現貨價格計算,約為15天。尚未達到巨額名義的程度,但由於明顯的偏好,值得關注。波動率在2025年傾向於引領市場,預計其重要性將持續。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

展期交易在市場非常緩慢的情況下一直主導著到期後的交易量。

這裡的信號與噪聲比非常差,直到流動性恢復正常之前都會如此。現在避免過度依賴流量數據:99.9%都是噪聲。

新年快樂!

查看原文這裡的信號與噪聲比非常差,直到流動性恢復正常之前都會如此。現在避免過度依賴流量數據:99.9%都是噪聲。

新年快樂!

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

FWIW, 我不認為稅務損失收割在山寨幣的PA中扮演了主要角色。是的,在主要資產/ETF包裝資產中有大量可收割的損失,但美國稅法尚未將標準的IRS洗售規則(30天內重新購買限制)直接應用於加密貨幣。

因此,TLH本質上是一個來回交易:賣出幣幣以實現損失,然後在同一交易中重新買入。假設OBs是平衡的,結果是市場中性。

查看原文因此,TLH本質上是一個來回交易:賣出幣幣以實現損失,然後在同一交易中重新買入。假設OBs是平衡的,結果是市場中性。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

OCC 早期12月的信件在過去幾天再次流傳,允許銀行從事「無風險主體」的加密貨幣交易。

這種流程不同於自營交易台。用簡單的英文來說:銀行從客戶A那裡購買加密貨幣,並立即將頭寸對沖給LP。銀行在技術上短暫取得法律所有權 (足夠完成交易的兩個階段),但從未持有庫存或承擔價格風險。

這最終是一個經紀商模型——在經濟上他們匹配買家和賣家,但不能存放頭寸或運營自營交易帳。

查看原文這種流程不同於自營交易台。用簡單的英文來說:銀行從客戶A那裡購買加密貨幣,並立即將頭寸對沖給LP。銀行在技術上短暫取得法律所有權 (足夠完成交易的兩個階段),但從未持有庫存或承擔價格風險。

這最終是一個經紀商模型——在經濟上他們匹配買家和賣家,但不能存放頭寸或運營自營交易帳。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

這個星期很難想像有煙火 - 大多數機構交易台將保持安靜,直到1月1日,屆時交易者將以一個乾淨的起點開始新的一年,並有許多催化劑值得關注。2026年以以下事件開啟:

- 聯邦主席宣布 (Exp)

- 最高法院關稅裁決 (Exp)

- Clarity法案修訂 (Exp)

- SLR要求更新

- MSCI加密貨幣股票指數決策 (15日)

- FOMC會議 (28日)

- 政府資金截止日期 (30日)

所有這些都跟隨著稅務損失賣出 (敘事!)、大量的營運支出和空頭持倉。

查看原文- 聯邦主席宣布 (Exp)

- 最高法院關稅裁決 (Exp)

- Clarity法案修訂 (Exp)

- SLR要求更新

- MSCI加密貨幣股票指數決策 (15日)

- FOMC會議 (28日)

- 政府資金截止日期 (30日)

所有這些都跟隨著稅務損失賣出 (敘事!)、大量的營運支出和空頭持倉。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

大家一直關注今天的$27B OPEX,似乎將其視為現貨的催化劑,但整個星期以來,期權到期前的資金流都很有序,並且轉倉已經逐步轉向2026年。

與所有這些事件一樣,這更像是一個倉位重置,我寧願專注於明年的倉位/表面形狀,以引導預期。

查看原文與所有這些事件一樣,這更像是一個倉位重置,我寧願專注於明年的倉位/表面形狀,以引導預期。

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

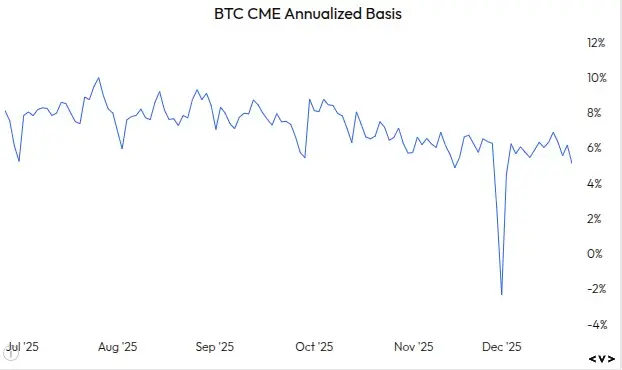

這直接反映了基礎交易中產生的收益。

長期ETF與短期CME期貨年化收益率年初超過10%,而今天約爲5%。這與無風險利率非常接近,套利交易者將會放棄……

查看原文長期ETF與短期CME期貨年化收益率年初超過10%,而今天約爲5%。這與無風險利率非常接近,套利交易者將會放棄……

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

這直接反映了基礎交易中產生的收益。

年初長ETF與短CME期貨年化收益率>10%,而今天約爲5%。這接近無風險利率,因此套利交易者將會離開……

查看原文年初長ETF與短CME期貨年化收益率>10%,而今天約爲5%。這接近無風險利率,因此套利交易者將會離開……

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

熱門話題

查看更多34.15萬 熱度

11.24萬 熱度

42.55萬 熱度

9008 熱度

12.47萬 熱度

置頂

福利加碼,Gate 廣場明星帶單交易員二期招募開啟!

入駐發帖 · 瓜分 $20,000 月度獎池 & 千萬級流量扶持!

如何參與:

1️⃣ 報名成為跟單交易員:https://www.gate.com/copytrading/lead-trader-registration/futures

2️⃣ 報名活動:https://www.gate.com/questionnaire/7355

3️⃣ 入駐 Gate 廣場,持續發布交易相關原創內容

豐厚獎勵等你拿:

首帖福利:首發優質內容即得 $30 跟單体验金

雙周內容激勵:每雙周瓜分 $500U 內容獎池

排行榜獎勵:Top 10 交易員額外瓜分 $20,000 登榜獎池

流量扶持:精選帖推流、首頁推薦、周度明星交易員曝光

活動時間:2026 年 2 月 12 日 18:00 – 2 月 24 日 24:00(UTC+8)

詳情:https://www.gate.com/announcements/article/49849Gate 廣場內容挖礦獎勵繼續升級!無論您是創作者還是用戶,挖礦新人還是頭部作者都能贏取好禮獲得大獎。現在就進入廣場探索吧!

創作者享受最高60%創作返佣

創作者獎勵加碼1500USDT:更多新人作者能瓜分獎池!

觀眾點擊交易組件交易贏大禮!最高50GT等新春壕禮等你拿!

詳情:https://www.gate.com/announcements/article/49802🏮 新年快樂,馬上發財!Gate 廣場 $50,000 紅包雨狂降!

發帖即領,手慢無 👉 https://www.gate.com/campaigns/4044

🧨 三重驚喜,陪您紅火過新年:

1️⃣ $50,000 紅包雨:發帖即領,新用戶 100% 中獎,單帖最高 28 GT

2️⃣ 馬年錦鯉:帶 #我在Gate广场过新年 發帖,抽 1 人送 50 GT + 新春禮盒

3️⃣ 創作者榜單賽:贏國米球衣、Red Bull 聯名夾克、VIP 露營套裝等豪禮

📅 2/9 17:00 – 2/23 24:00(UTC+8)

請將 App 更新至 8.8.0+ 版本參與

詳情:https://www.gate.com/announcements/article/49773Gate 廣場“新星計劃”正式上線!

開啟加密創作之旅,瓜分月度 $10,000 獎勵!

參與資格:從未在 Gate 廣場發帖,或連續 7 天未發帖的創作者

立即報名:https://www.gate.com/questionnaire/7396

您將獲得:

💰 1,000 USDT 月度創作獎池 + 首帖 $50 倉位體驗券

🔥 半月度「爆款王」:Gate 50U 精美周邊

⭐ 月度前 10「新星英雄榜」+ 粉絲達標榜單 + 精選帖曝光扶持

加入 Gate 廣場,贏獎勵 ,拿流量,建立個人影響力!

詳情:https://www.gate.com/announcements/article/49672